Es gehört zu den ureigensten Bestandteilen eines jeden Marktes, kann jedoch handfeste Nachteile für die Performance nach sich ziehen und ist immer wieder Gegenstand von Vorwürfen gegen FX- und CFD Broker: „Slippage“ bezeichnet die Ausführung einer Order zu einem anderen als dem gewünschten Kurs.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Slippage: „Schwund“ durch abweichenden Ausführungspreis

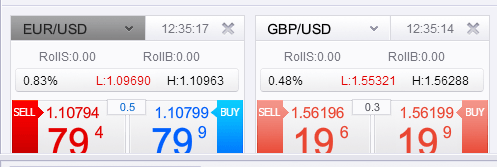

![]() Ein einfaches Beispiel: Sie platzieren bei Ihrem Forex Broker eine Market-Order im EUR/USD, um eine Position zum aktuellen Briefkurs von 1,3050 zu eröffnen. Exakt im Moment der Ausführung ändert Ihr Broker seine Quotierung und hebt den Briefkurs auf 1,3060 an – die Order wird zu diesem Kurs und damit zehn Pips über dem beabsichtigten Kurs ausgeführt. Die zehn Pips entsprechen dem „Slippage“, zu Deutsch etwa „Schwund“.

Ein einfaches Beispiel: Sie platzieren bei Ihrem Forex Broker eine Market-Order im EUR/USD, um eine Position zum aktuellen Briefkurs von 1,3050 zu eröffnen. Exakt im Moment der Ausführung ändert Ihr Broker seine Quotierung und hebt den Briefkurs auf 1,3060 an – die Order wird zu diesem Kurs und damit zehn Pips über dem beabsichtigten Kurs ausgeführt. Die zehn Pips entsprechen dem „Slippage“, zu Deutsch etwa „Schwund“.

Preisveränderungen sind auf Märkten (welchen auch immer) kein außergewöhnliches Phänomen, sondern das Wesen des Marktes an sich. In schnelllebigen Märkten wie dem Börsenhandel oder dem Handel von Währungen und anderen Assetklassen über außerbörsliche Plattformen treten Preisveränderungen naturgemäß auch sehr kurzfristig auf. Die in einer Ordermaske oder Kursliste angezeigten Kurse verstehen sich stets als Momentaufnahme.

Besonders groß ist das Risiko für Slippage bei zurückgehender Marktliquidität. Das lässt sich z. B. im direkten zeitlichen Umfeld wichtiger Wirtschaftsdaten beobachten: Die Marktteilnehmer warten die Entwicklung ab und vermeiden bis zur Bekanntgabe der Informationen jegliche Positionierung. Seltener, aber in der Konsequenz auch drastischer tritt Slippage im Zusammenhang mit sehr starken Kursbewegungen am Markt auf.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Was sind die Ursachen für Slippage?

![]() Eine wesentliche Ursache für Slippage sind damit gewöhnliche Änderungen im Verhältnis von Angebot und Nachfrage am Markt, der durch eine Anpassung des Marktpreises ein neues Gleichgewicht erreicht und dadurch abermals „geräumt wird“.

Eine wesentliche Ursache für Slippage sind damit gewöhnliche Änderungen im Verhältnis von Angebot und Nachfrage am Markt, der durch eine Anpassung des Marktpreises ein neues Gleichgewicht erreicht und dadurch abermals „geräumt wird“.

Es gibt grundsätzlich drei Entwicklungen, die Änderungen an Angebot und Nachfrage bewirken und zu plötzlichen Preisveränderungen führen können:

- Der Marktpreis ändert sich unabhängig von Ihrer Order aufgrund der Aktivitäten anderer Marktteilnehmer zufällig zum Zeitpunkt Ihrer Ordererteilung

- Der Marktpreis ändert sich infolge Ihrer Ordererteilung

- Der „Marktpreis“ ist eigentlich gar keiner, sondern wird durch Ihren Broker zwecks Gewinnmaximierung durch Abschöpfung per Algorithmus geändert

Preisänderung durch größere Orders anderer Marktteilnehmer

Im ersten Fall könnten größere Orders anderer Marktteilnehmer ursächlich für die plötzliche Preisänderung sein. Werden große Kauforders ins Orderbuch eingestellt, muss der Kurs zwangsläufig steigen, um den Nachfrageüberhang auszugleichen. Fällt dies mit Ihrer Order zusammen, haben Sie Pech – es sei denn, Sie schützen sich mit geeigneten Orderzusätzen (siehe unten).

Order ist für die vorhandene Markttiefe zu groß

Im zweiten Fall ist die Order für die vorhandene Markttiefe zu groß. Broker zeigen auf ihren Plattformen bzw. in der Ordermaske häufig nur den besten verfügbaren Kurs an – nicht jedoch, wie viel Liquidität zu diesem Kurs gehandelt werden kann. Erteilen Sie eine Long-Order über 50 Standard-Lots im EUR/USD und stehen zum gewünschten Kurs von 1,3050 nur 25 Standard-Lots zur Verfügung, wird der überhängende Teil ohne limitierende Orderzusätze Ihrerseits zu einem anderen, in der Regel schlechteren Kurs ausgeführt.

Im ungünstigsten Fall betrachtet ein Market Maker Slippage als „Extra-Spread“

Im dritten Fall werden Sie durch Ihren Broker übervorteilt. Vor allem Market Maker im CFD- und FX Handel sehen sich potenziellen Interessenkonflikten ausgesetzt: Der Broker kann seinen Gewinn erhöhen, indem Kundenorders durch Slippage zu ungünstigeren Kursen ausgeführt werden. Aus der betriebswirtschaftlichen Sicht eines so agierenden Brokers entspricht Slippage dann einer „inoffiziellen“ und nach internen Regeln angewandten Ausweitung der Spreads. Derlei Motivationen sind insbesondere denkbar, wenn die Plattform Slippage ausschließlich zulasten der Trader vorsieht.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Positive und negative Slippage

![]() Grundsätzlich beschreibt Slippage wertneutral die Abweichung des Ausführungskurses vom gewünschten Kurs. Wenn Sie eine Long-Order im EUR/USD zum Marktkurs von 1,3050 erteilen und die Position anschließend zu 1,3040 eingebucht wird, hat die Slippage Ihnen einen Vorteil von zehn Pips verschafft. Im Jargon wird dann von positiver Slippage gesprochen.

Grundsätzlich beschreibt Slippage wertneutral die Abweichung des Ausführungskurses vom gewünschten Kurs. Wenn Sie eine Long-Order im EUR/USD zum Marktkurs von 1,3050 erteilen und die Position anschließend zu 1,3040 eingebucht wird, hat die Slippage Ihnen einen Vorteil von zehn Pips verschafft. Im Jargon wird dann von positiver Slippage gesprochen.

Abweichungen vom geplanten Kurs sind nicht erst seit der weiteren Verbreitung außerbörslicher Handelsplattform im CFD- und FX-Handel relevant, auch wenn Slippage in diesem Bereich aufgrund der vereinzelt möglichen Interessenskonflikte und der üblicherweise eingesetzten Finanzhebel besonders kritisch betrachtet wird. Auch im Handel über regulierte Wertpapierbörsen gilt keinesfalls „WYSIWYG“. Sie können sich durch geeignete Maßnahmen jedoch gegen (zu große) Abweichungen schützen.

Wie lässt sich negative Slippage vermeiden?

Mit einer einfachen Market-Order beauftragen Sie Ihren Broker, einen Auftrag zum nächstbesten Kurs auszuführen. Dieser kann dem Kurs zum Zeitpunkt der Ordererteilung entsprechen oder darüber bzw. darunter liegen. Der Ausführungskurs einer Market-Order kann sehr weit vom gewünschten Kurs abweichen. Andere Bezeichnungen für Market-Orders sind „Billigst“ (bei Käufen) und „Bestens“ (bei Verkäufen).

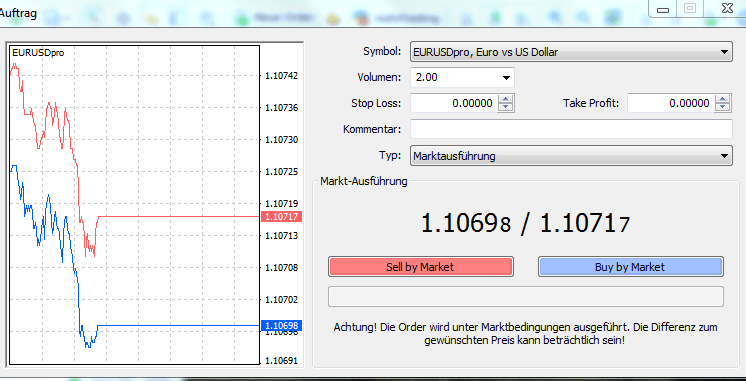

Screenshot MetaTrader: Hier ist eine Market-Order ausgewählt. Trader werden ausdrücklich auf das Slippage-Risiko hingewiesen.

Besonders groß ist dieses Risiko in illiquiden Märkten wie z.B. Aktien aus der dritten oder vierten Reihe oder im Handel mit exotischen Währungspaaren.

Übrigens: Auch eine Stop-Loss-Order wird nach ihrer Aktivierung grundsätzlich zu einer unlimitierten Market-Order. Einige Broker bieten garantierte Stop-Loss-Orders an, bei denen gegen eine Versicherungsprämie die Glattstellung der Position zum gewünschten Kurs durch den Broker garantiert wird.

Abweichungen vom gewünschten Ausführungskurs können durch Limit-Orders vermieden bzw. begrenzt werden. Wird eine Kauforder mit einem Limit versehen, legt dieses einen maximalen Ausführungskurs oberhalb (Long-Order) bzw. unterhalb (Short-Order) des aktuellen Marktkurses fest. Ein Beispiel: Sie eröffnen eine Long-Order, als der EUR/USD bei 1,1225 notiert. Sie limitieren die Order bei 1,1230.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Dann gibt es mehrere Möglichkeiten:

- Die Order wird zu einem Kurs von maximal 1,1230 vollständig ausgeführt

- Die Order wird gar nicht ausgeführt und bei Verfall gelöscht

- Die Order wird teilweise zu Kursen von maximal 1,1230 ausgeführt und teilweise gelöscht

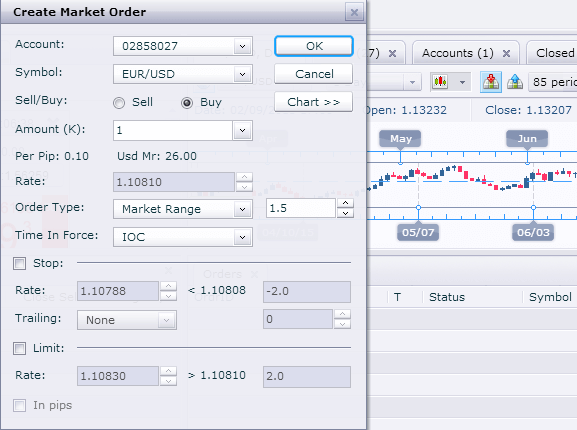

![]() Limit-Orders sind bei CFD- und FX-Brokern ebenso möglich wie im klassischen Wertpapierhandel. Ein wesensverwandte Orderart sind „Range-Orders“, wie sie z.B. FXCM ermöglicht. Bei diesen Orders wird eine maximale, in Pips gemessene Abweichung zum aktuellen Marktkurs festgelegt. Die Orderausführung erfolgt dann garantiert innerhalb dieser Spanne. Erteilen Sie z. B. bei einem Kurs von 1,10810 eine Order mit einer Bandbreite von 1,5 Pips, wird die Order zu Kursen zwischen 1,10825 und 1,10795 ausgeführt. Die „Range“ wird dem Broker somit in beide Richtungen eingeräumt.

Limit-Orders sind bei CFD- und FX-Brokern ebenso möglich wie im klassischen Wertpapierhandel. Ein wesensverwandte Orderart sind „Range-Orders“, wie sie z.B. FXCM ermöglicht. Bei diesen Orders wird eine maximale, in Pips gemessene Abweichung zum aktuellen Marktkurs festgelegt. Die Orderausführung erfolgt dann garantiert innerhalb dieser Spanne. Erteilen Sie z. B. bei einem Kurs von 1,10810 eine Order mit einer Bandbreite von 1,5 Pips, wird die Order zu Kursen zwischen 1,10825 und 1,10795 ausgeführt. Die „Range“ wird dem Broker somit in beide Richtungen eingeräumt.

Screenshot von FXCM: Eine Market Range-Order wird hier mit dem IOC-Zusatz verbunden. Alternativ dazu kann der FOK-Zusatz gewählt werden.

Range-Orders werden mit weiteren Orderzusätzen verbunden, mit denen die Verfahrensweise für den Fall festgelegt wird, dass eine sofortige, vollständige Ausführung innerhalb der gewünschten Bandbreite nicht möglich ist. Zur Auswahl stehen insbesondere „FOK“ und „IOC“.

Der Zusatz FOK („Fill or Kill“) legt fest, dass die Order entweder vollständig oder gar nicht ausgeführt werden soll. Der Zusatz IOC („Immediate oder Cancel“) legt fest, dass die Order sofort zu einem Kurs innerhalb der Range ausgeführt werden soll – ggf. auch teilweise. Der nicht ausführbare Teil der Order wird storniert. Je stärker ein Limit die Ausführungsbefugnisse eines Brokers begrenzt, desto größer ist die Wahrscheinlichkeit einer Stornierung.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Positive Slippage nutzen

![]() Prinzipiell kann Slippage Tradern auch zugute kommen. Das ist etwa der Fall, wenn eine einfache Market-Order zu einem besseren als dem angezeigten Preis ausgeführt wird. Darüber entscheidet auch das Ausführungsmodell des Brokers: Sieht dieses keine Kursverbesserungen im Anschluss an die Abgabe eines verbindlichen Angebots durch den Kunden vor, gibt es auch keine positive Slippage.

Prinzipiell kann Slippage Tradern auch zugute kommen. Das ist etwa der Fall, wenn eine einfache Market-Order zu einem besseren als dem angezeigten Preis ausgeführt wird. Darüber entscheidet auch das Ausführungsmodell des Brokers: Sieht dieses keine Kursverbesserungen im Anschluss an die Abgabe eines verbindlichen Angebots durch den Kunden vor, gibt es auch keine positive Slippage.

Auch die Bestimmungen für Limit-Orders sind entscheidend für die Möglichkeit, positive Slippage zu nutzen. Sie können Orders mit einer Limit Entry Order eröffnen. Eine Limit Entry Order wird üblicherweise eingesetzt, um eine Longposition unterhalb des aktuellen Marktpreises zu eröffnen. Im Unterschied zu einer Stop Entry Order erfolgt die Ausführung jedoch nur zum Entry-Kurs oder einem Kurs darunter. Ermöglicht ein Broker die Platzierung einer Limit-Entry-Order ohne Mindestabstand zum aktuellen Marktkurs, kann negative Slippage vermieden, positive Slippage gleichzeitig genutzt werden. Legt der Broker allerdings einen Mindestabstand fest, erübrigt sich diese Vorgehensweise.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Slippage und die Performance

Ob und inwieweit Slippage die Performance beeinträchtigt, hängt von Häufigkeit und Umfang des Auftretens ab. Bei Brokern mit kundenfreundlichen Marktmodellen (STP, ECN) und transparenten Ausführungsregeln sollte sich der kumulierte Verlust in Grenzen halten, zumal erfahrene Trader ohnehin jede Order limitieren.

Wird jede Order limitiert, offenbart sich ein auffällig häufiges Auftreten von Slippage durch einen entsprechend großen Anteil nicht ausgeführter Orders. Beobachtete Slippage sollte zudem im Kontext der üblichen Spreads eines Brokers betrachtet werden. Enge Spreads in Verbindung mit einer erhöhten Wahrscheinlichkeit für Abweichungen vom gewünschten Kurs sind nicht in jedem Fall schlechter als breite Spreads mit geringem Slippage-Risiko.

- 0 EUR Mindesteinzahlung

- EUR/USD-Spread ab 0,3 Pips (ohne Kommission)

- 0 EUR im Aktien- und ETF-Handel