Wer sich tiefergehend mit dem Börsenhandel und der Technischen Analyse beschäftigt, stößt früher oder später auf exotisch klingende Begriffe wie „Doji“, „Morning Star“ oder „Three White Soldiers“. Diese stammen aus der Welt der Candlesticks – also der Analyse und Deutung von Kerzenmustern. Funktioniert das wirklich?Glaubt man der Candlestick-Lehre können zukünftige Kursbewegungen anhand fester Kerzenformationen abgeleitet werden. Sie sollen also helfen, einen Wahrscheinlichkeitsvorteil zu erkennen und in einen realen Gewinnvorteil zu überführen. Wir haben uns wissenschaftlich mit der Thematik auseinandergesetzt und die Thesen statistisch untersucht.

Nachfolgend wollen wir eine Auswahl typischer Kerzenformationen genauer analysieren und den entstehenden Gewinnvorteil mathematisch quantifizieren – auf gut Deutsch, wir wollten wissen, was funktioniert beim Trading und was nicht?

Dabei werden sämtliche Untersuchungen zur Vereinfachung auf Basis des bekannten Währungspaares EUR/USD im Tageschart durchgeführt. Die Ergebnisse können aber durchaus auch auf andere börsengehandelte Basiswerte und andere Zeitebenen übertragen werden.

In dem Tageschart des EUR/USD finden Sie eine Auswahl markanter und typischer Kerzenformationen mit ihren Bezeichnungen nach J. Murphy.

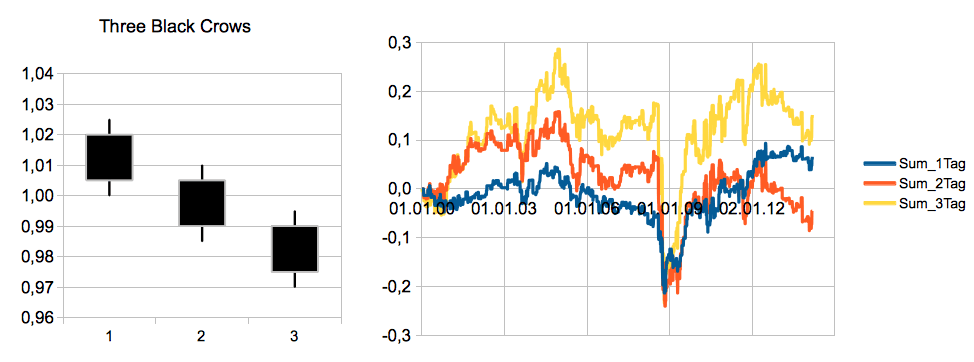

Den Anfang bildet eine Serie von drei abfallenden Kerzen („Three Black Crows“), die den Beginn eines deutlichen Kursrutsches bilden. Es folgt ein „Harami +“-Muster, welches von einem Kursanstieg begleitet wird. So setzt sich die Reihe mit weiteren markanten Formationen fort.

Es bleibt die jedoch Frage: Gibt es tatsächlich statistisch belegbare Kursentwicklungen nach bestimmten Kerzenformationen?

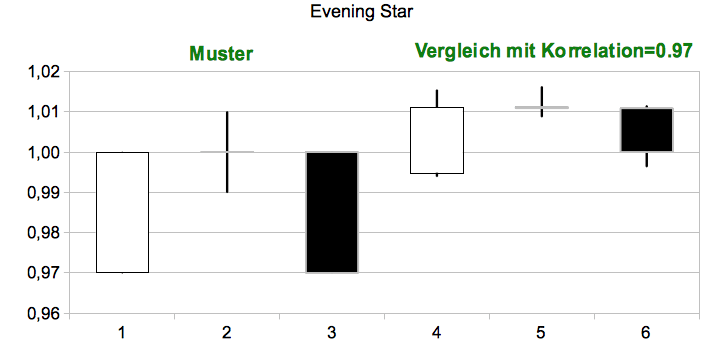

Um diese Frage zu klären müssen wir zunächst einmal Musterformationen definieren und anschließend ein mathematisches dafür Kriterium aufstellen, um so die „Ähnlichkeit“ zu diesen Musters zu quantifizieren. Eine 3-Kerzen-Formationen wird durch 12 Kurswerte und damit Zahlen beschreiben (3*Open, 3*High, 3*Low und 3*Close). Als mathematisches Untersuchungskriterium bietet sich die „Korrelationsfunktion“ an, welche eine Zahl zwischen „-1“ und „+1“ liefert und uns ein Maß für die „Güte“ der Übereinstimmung liefert. Ein Beispiel zeigt die folgende Abbildung:

Musterbeispiel: Die ersten drei Kerzen bilden das Formationsmuster. Die folgenden drei Kerzen stammen aus dem EUR/USD-Tageschart beginnend mit dem 23.02.2000 und weisen eine Korrelation hohe Ähnlichkeit von 0.97 zu unserem Muster auf – diese ist auch visuell direkt ersichtlich.

Die Quantifizierung des typischen, weiteren Verlaufes nach dem Auftreten einer ausreichend hohen Korrelation lässt sich nun recht einfach gestalten. Wir schieben gewissermaßen unsere Musterformation einmal durch den kompletten Datensatz für den EUR/USD mit Start im Jahr 2000 und messen bei ausreichend großer Korrelation die Differenz des Close-Kurses der Formation gegen den Close-Kurs einen Tag später, zwei Tage später und drei Tage später.

Diese Kursdifferenzen können wir nun einfach aufsummieren und gegen das Datum auftragen. Wir erhalten somit eine Art Kapitalkurve der aufsummierten Kursdifferenzen und können leicht erkennen, ob es besser wäre nach dem Auftauchen einer bestimmten Formation „Long“ oder „Short“ zu gehen. Aufsteigende, aufsummierte Kursdifferenzen sprechen für einen Long-Einstieg und absteigende für einen Short Einstieg.

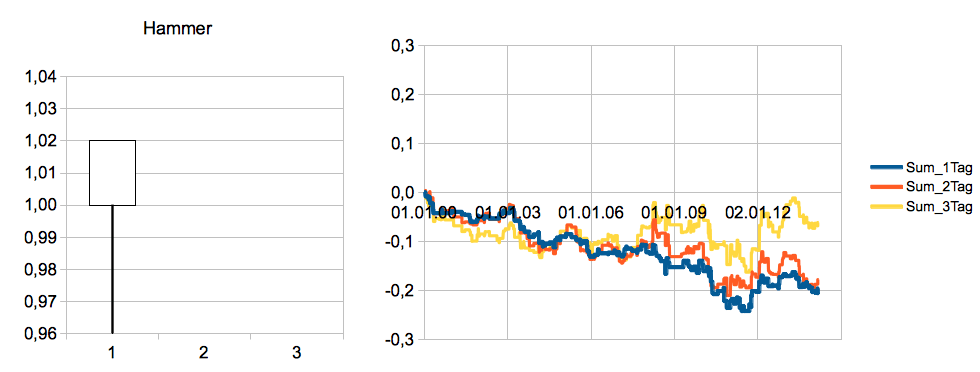

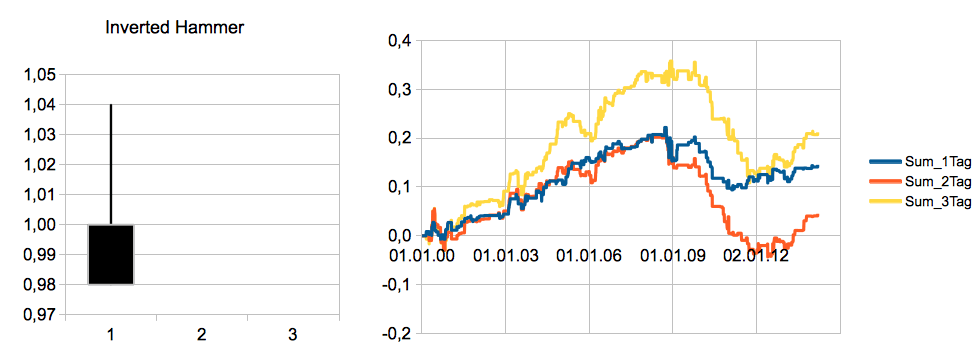

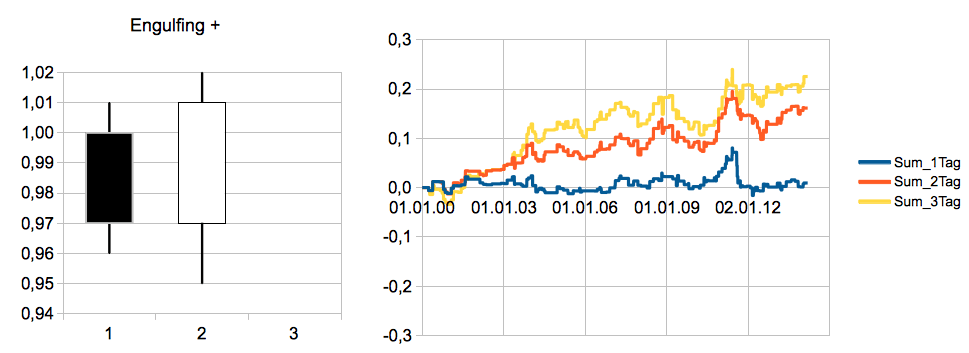

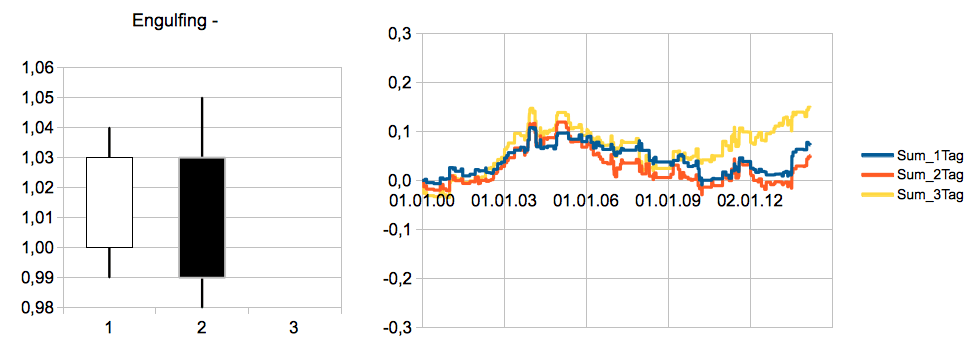

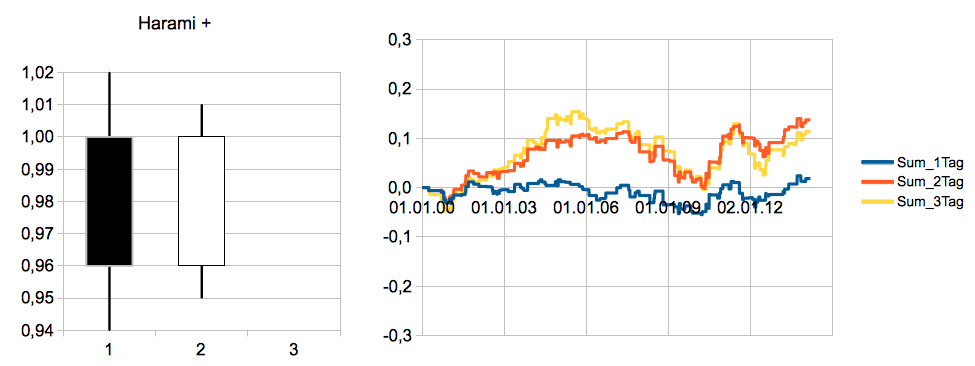

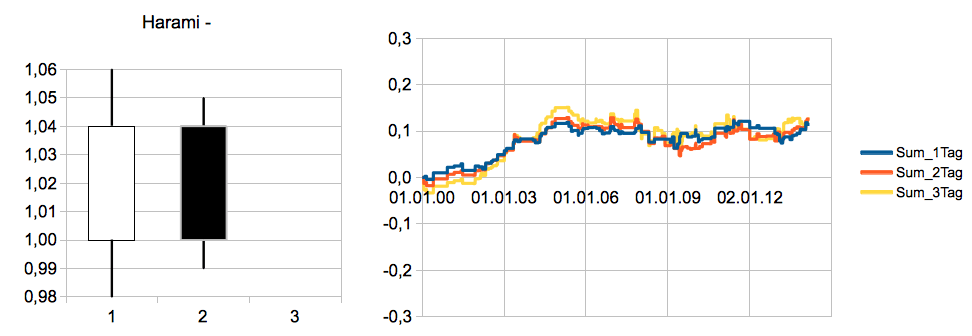

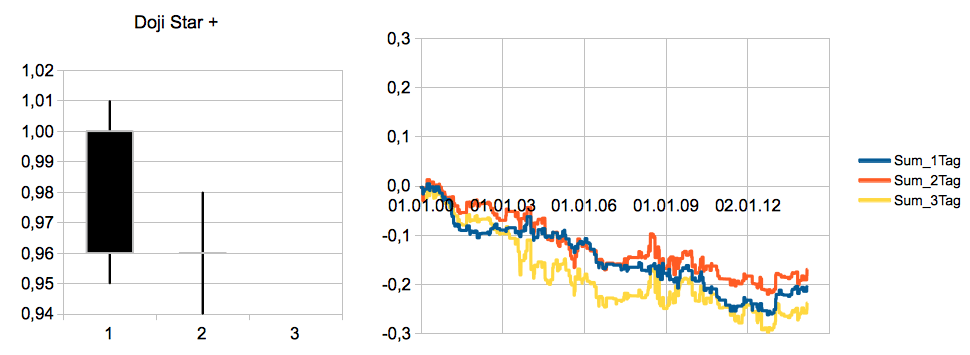

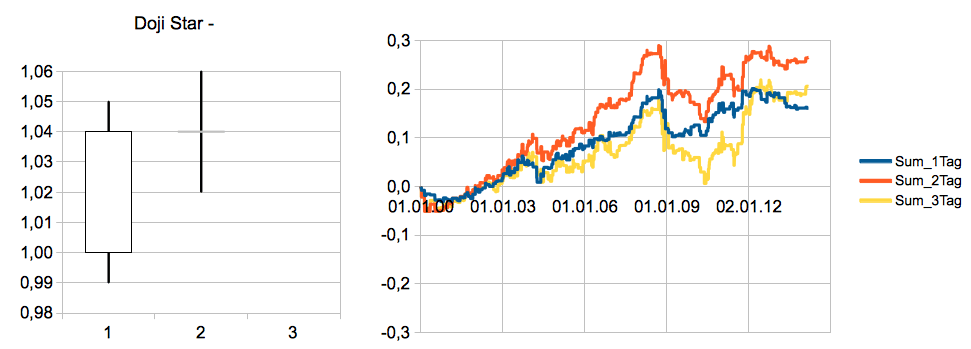

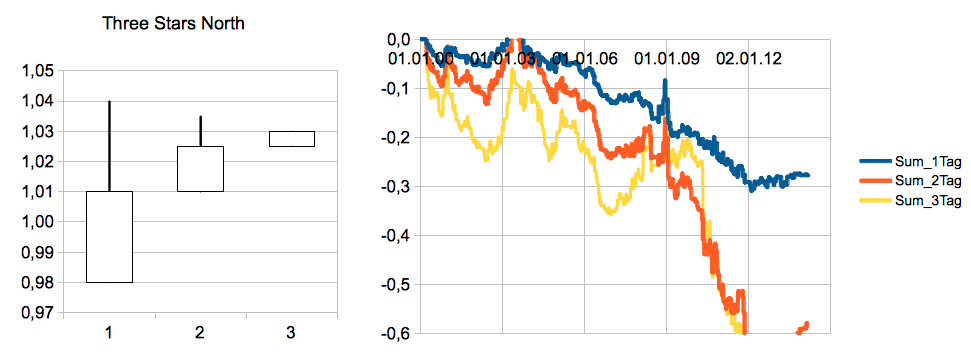

Wir haben so 14 verschiedene, typische Kerzenformationen exemplarisch für den EUR/USD auf Tagesbasis untersucht. Die Ergebnisse sind in den folgenden Grafiken dargestellt.

Hier wurden sowohl 1-Kerzen-, 2-Kerzen- als auch 3-Kerzen-Formationen untersucht.

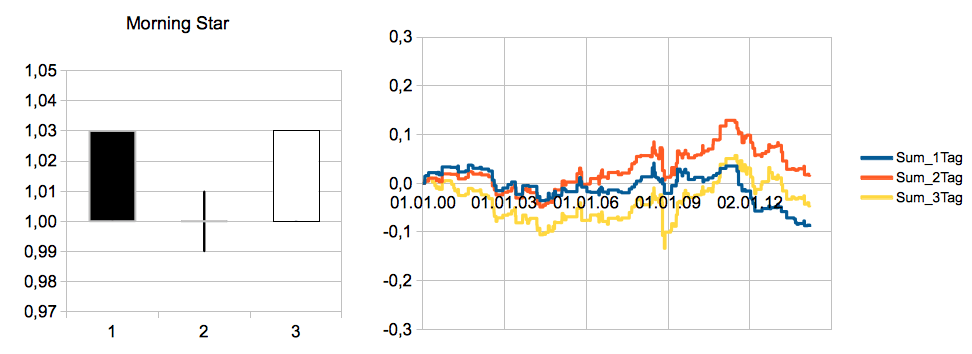

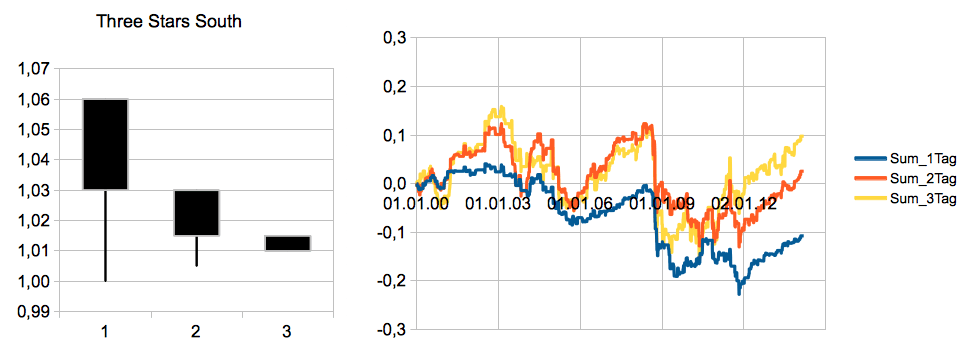

Schauen wir uns nun das letzte Beispiel, den „Evening Star“, genauer an. Die Formation startet mit einer klar aufsteigenden Kerze. Auf diese folgt ein sogenannter „Doji“. Den Abschluss bildet eine klar absteigende Kerze, sodass sich ein sehr symmetrisches Bild ergibt. Die meisten und auch das Lehrbuch hätten hier vermutet, dass es nach einer solchen Formation tendenziell eher „abwärts“ geht. Statistisch ist dies allerdings nicht richtig. Die Aufsummierung der Kursdifferenzen, bezogen auf den Schlusskurs der dritten Musterkerze zeigt, dass nach jeweils einem Tag eher mit steigenden Kursen zu rechnen ist. Nach zwei bzw. drei Tagen ist das Ergebnis eher neutral. Dennoch kann man den Schluss ziehen, dass es sich durchaus lohnen kann, diese Kerzenformation zu handeln. Tritt sie auf, eröffnet man einen Long-Trade und beendet diesen nach einem Tag. So erhält man in Summe einen echten Gewinnvorteil.

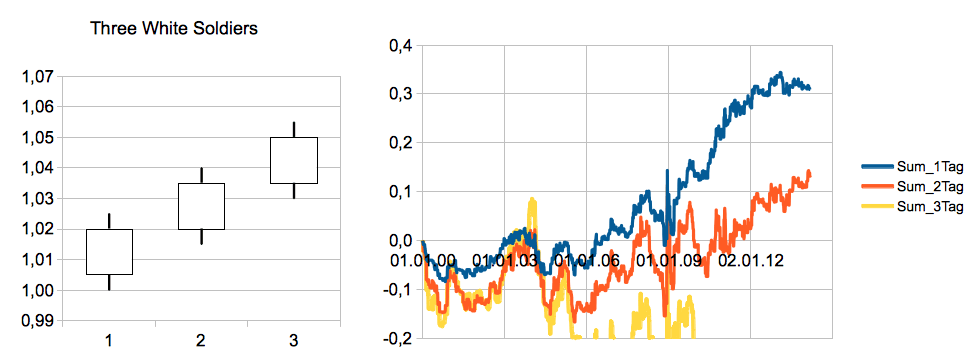

Einen schönen Short-Kandidaten findet man in den „Three White Soldiers“. Wenn diese Formation auftritt, lohnt es sich mit hoher Wahrscheinlichkeit Short zu gehen und die Position erst nach drei Tagen zu schließen.

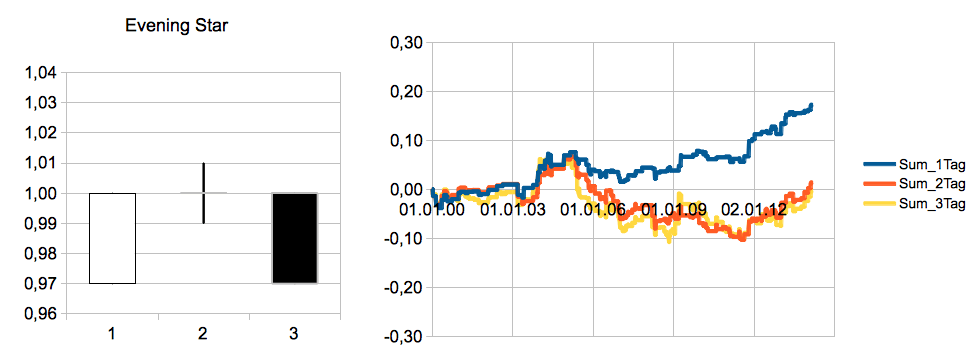

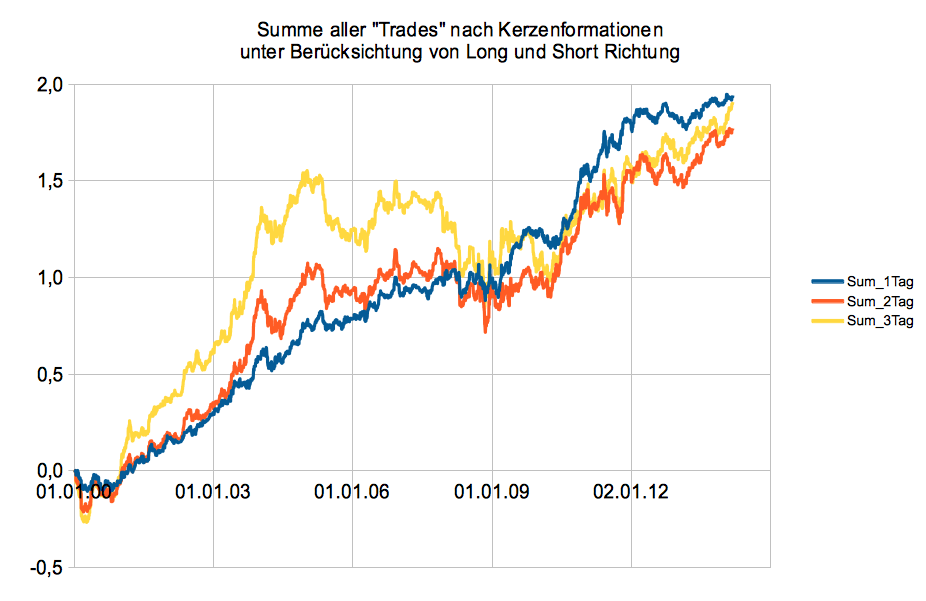

Wenn man in dieser Weise sämtliche hier untersuchten Kerzenformationen handeln würde, erhält man folgende „Kapitalkurve“.

Werden also alle Formationen gehandelt, ist es am besten, die Position immer nach einem Tag zu schließen. Die „Kapitalkurve“ (aufsummierte Kursdifferenzen unter Berücksichtigung von Long- und Short-Trades) ist erstaunlich linear und zeigt eindrucksvoll, wie aus einem Wahrscheinlichkeitsvorteil ein echter Gewinnvorteil entsteht. Darüber hinaus zeigt sie auch wie wichtig eine Diversifikation auf mehrere Einzelstrategien ist.

Hier finden Sie einen wissenschaftlichen Artikel zur Diversifikation.

Fazit: Kerzenformationen sind ein geeignetes Werkzeug für das Trading. Eine Überprüfung der Lehrbuch-Meinung scheint jedoch notwendig um die richtigen Entscheidungen zu treffen.

Gerne untersuchen wir auch Ihre Muster kostenlos auf Treffsicherheit! Kommen Sie dazu auf meinen Expertendesktop auf Guidants!

Dr. Stefan Friedrichowski, Trader & Physiker und

Christian Stern, Leiter Trading- und Ausbildungsservice Project Future

- 0 EUR Mindesteinzahlung

- EUR/USD-Spread ab 0,3 Pips (ohne Kommission)

- 0 EUR im Aktien- und ETF-Handel