ETFs sind für viele Privatanleger eine gute Entscheidung: Börsengehandelte Indexfonds sind kostengünstig, transparent und flexibel. Doch was macht einen Broker zu einem guten ETF Broker? Wie funktionieren die Fonds wirklich? Welche Anlageziele lassen sich damit umsetzen und welche Schwächen weisen die Fonds auf? Diese und weitere Fragen sollen im ETF Broker Vergleich beantwortet werden.

- Gebühr pro Trade: ab 2€ je Order

- Mindesteinlage: 0€

- Regulierung: CySEC

Sie wollen mehr erfahren?

Sie wollen mehr erfahren?

- Gebühr pro Trade: ab 0€

- Mindesteinlage: 0€

- Regulierung: BaFin, FCA, KNF

Sie wollen mehr erfahren?

- Gebühr pro Trade: 3,95€ + 0,25%

Sie wollen mehr erfahren?

- Mindesteinlage: 0€

- Regulierung: BaFin

- Gebühr pro Trade: Ab 1,90 EUR pro Order* zzgl. 2 EUR Fremdkostenpauschale, marktüblicher Spreads und Zuwendungen.

Sie wollen mehr erfahren?

Was sind ETFs?

Ein ETF bildet seine Basis – zum Beispiel den DAX oder den S&P500 – nahezu 1:1 ab. Das Kürzel „ETF“ steht für „Exchange Traded Fund“, zu Deutsch: „Börsengehandelter Fonds“. Ein ETF bildet seine Basis – zum Beispiel den DAX oder den S&P500 – nahezu 1:1 ab und wird deshalb auch als passives Investment bezeichnet. Das Fondsmanagement trifft keine eigenen Anlageentscheidungen und trägt nur dafür Sorge, dass der ETF sich so entwickelt wie der abgebildete Basiswert.

Die direkte Abbildung eines Basiswertes durch einen Fonds erlaubt dessen fortlaufende Bewertung anhand des Nettoinventarwertes: Der Marktwert des Fonds ergibt sich vereinfacht aus der Summe der Marktwerte der Wertpapiere im Portfolio. Bildet ein DAX-ETF seine Basis durch den Kauf von Aktien im Verhältnis der Indexzusammensetzung ab, ergibt sich der Kurs des ETFs aus den Aktienkursen.

Die im Vergleich zu aktiv verwalteten Indexfonds sehr einfache Ermittlung des Nettoinventarwertes ermöglicht die für ETFs charakteristische fortlaufende Notierung an Wertpapierbörsen.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsBegriffs-Wirrwarr: ETF, ETC, ETN und ETP

ETFs zählen zur Gruppe der ETPs („Exchange Traded Products“).

Unter diesen Oberbegriff fallen auch ETCs (Exchange Traded Commodities“) und ETNs („Exchange Traded Notes“).

ETFs sind rechtlich betrachtet Sondervermögen:

Das Geld der Anleger wird nicht durch die Solvenz des Emittenten bzw. der Fondsgesellschaft abgesichert, sondern durch die Vermögenswerte im Fondsportfolio selbst.

Damit ein Fonds die gesetzlichen Bestimmungen (UCITS/OGAW/Kapitalanlagegesetzbuch) erfüllt, muss das Fondsportfolio jedoch mehr als einen Basiswert enthalten. Vor allem im Zusammenhang mit dem wachsenden Interesse vieler Anleger an Investments in Rohstoffe und Edelmetalle entwickelten diverse Emittenten deshalb ETCs. Ein ETC bildet die Entwicklung eines oder mehrerer Rohstoffe nahezu 1:1 ab. Rechtlich handelt es sich um eine Schuldverschreibung des jeweiligen Emittenten.

In der Praxis sieht ein Großteil der gehandelten ETCs eine physische Deckung vor – etwa durch einen vom sonstigen Vermögen des Emittenten getrennten Deckungsstock mit Gold oder Terminkontrakten (Anspruch gegen die Clearingstelle der Terminbörse).

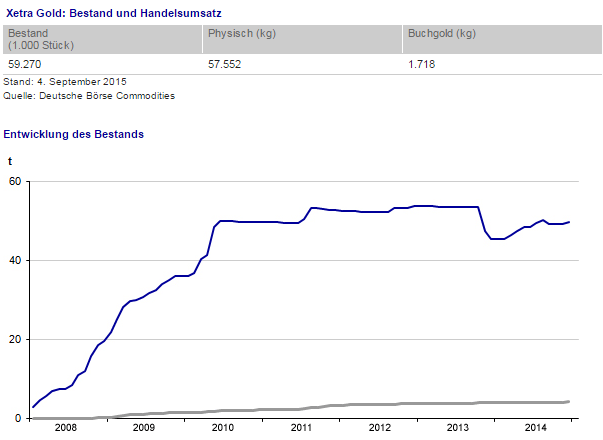

Häufig werden ETCs von eigens dafür eingerichteten Gesellschaften emittiert. Das ist etwa beim „Xetra Gold“ der Fall: Hier tritt die Deutsche Börse Commodities GmbH als Emittentin auf. Die auf Gold lautenden Schuldverschreibungen werden überwiegend durch physisches Gold mit Anspruch auf Auslieferung abgesichert.

Die Besicherung ist das wichtigste Unterscheidungsmerkmal zu einfachen Anlagezertifikaten auf Edelmetalle und Rohstoffe und wurde im zeitlichen Kontext der Finanz- und Wirtschaftskrise entwickelt.

Exchange Traded Notes (ETNs) werden in den USA seit dem Jahr 2006, in Deutschland seit 2009 angeboten. Zur Unterscheidung zwischen ETCs und ETNs kommentiert die Börse Frankfurt:

„ETNs sind rechtlich und handelsseitig dasselbe wie ETCs, es hat sich jedoch im Markt etabliert, Wertpapiere, die die Preisentwicklung von Rohstoffen abbilden als Exchange Traded Commodities zu bezeichnen. Außerdem sind derzeit nahezu alle ETCs im Handel an der Börse Frankfurt durch physische Hinterlegung von Rohstoffen oder treuhänderische Hinterlegung von Sicherheiten besichert.“

In der Praxis bilden ETNs insbesondere Basiswerte ab, die weder für einen Fondsmantel noch für die Einstufung als Rohstoffinvestment geeignet sind – etwa Volatilitätsindizes und Devisenpaare.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsVorteile von ETFs gegenüber Zertifikaten

Mit Anlagezertifikaten lässt sich die Kursentwicklung von Indizes ebenso abbilden wie die Performance eines strukturierten Portfolios oder eines Rohstoffs.

Trotz des großen Angebots der zahlreichen Emittenten haben ETFs ihre Berechtigung, die vielen Privatanlegern erst in den Krisenjahren 2008 ff. gewahr wurde:

Bei Zertifikaten handelt es sich um (oft genug nachrangige) Schuldverschreibungen des jeweiligen Emittenten. Gerät dieser in Zahlungsschwierigkeiten, fließt der im Zertifikat gebundene Anspruch in die allgemeine Insolvenzmasse ein.

ETFs sind dagegen als rechtliches Sondervermögen konstituiert, das unabhängig von der Solvenz von Bank und Fondsgesellschaft ausschließlich den Anteilseignern des Fonds zusteht.

Vorteile von ETFs gegenüber Investmentfonds und anderen Wertpapieren

Die wesentlichen Vorteile von ETFs im Verhältnis zu anderen Wertpapieren betreffen Kosten und Liquidität.

Die wesentlichen Vorteile von ETFs im Verhältnis zu anderen Wertpapieren betreffen Kosten und Liquidität. Letztere ist durch die fortlaufende Notierung an großen Wertpapierbörsen wie z. B. Xetra gegeben. Anteile an börsengehandelten Indexfonds können über das reguläre Wertpapiergeschäft von Banken und Brokern gehandelt werden.

Die Kosten einer einzelnen Transaktion entsprechen bei den meisten Brokern denen im Aktienhandel, so dass der Kauf bzw. Verkauf einer Position im vier- und fünfstelligen Bereich bei günstigen Anbietern zu Gesamtkosten von ca. 10 € möglich ist.

Im Vergleich mit aktiv verwalteten Investmentfonds sind ETFs deutlich kostengünstiger:

Erstens entfällt der bei klassischen Investmentfonds übliche Ausgabeaufschlag, zweitens fallen auch die jährlichen Verwaltungsgebühren um Größenordnungen geringer aus.

Dazu ein Rechenbeispiel:

Sie planen die Anlage von 10.000 € in Fonds. Zur Auswahl stehen ein ETF und ein aktiv verwalteter Fonds. Der ETF lässt sich bei Ihrem Broker für eine Ordergebühr in Höhe von 10 € kaufen, die jährliche Verwaltungsgebühr beträgt 0,50 %. Nach zehn Jahren summiert sich Ihr Vermögen vor Abzug von Steuern auf 17.024 €, wenn der ETF eine jährliche Rendite in Höhe von 6 % erzielt.

Der aktiv verwaltete Fonds sieht einen – als „rabattiert“ beworbenen – Ausgabeaufschlag in Höhe von 2,5 % und eine jährliche Verwaltungsgebühr von 1,5 % des jeweiligen Fondsvermögens vor. Nach zehn Jahren und einer jährlichen Rendite in Höhe von 6 % summiert sich Ihr Vermögen auf 15.063 €. Die Differenz zwischen Anlagebetrag und Endkapital liegt im Szenario mit ETF demnach um 38 % über der im Szenario mit aktiv verwaltetem Fonds. Das ist in diesem Beispiel auf die höheren Kosten des Fonds zurückzuführen.

Nur ein geringer Prozentsatz der aktiv verwalteten Investmentfonds kann den höheren Aufwand für das Management mit einer im Vergleich zur einfachen Nachbildung der Benchmark besseren Performance rechtfertigen. Ein Großteil der als „aktiv verwaltet“ deklarierten Investmentfonds verfehlt Studien zufolge die eigene Benchmark und rechtfertigt die hohen Kosten somit nicht.

Es soll nicht verschwiegen werden, dass hierzu neuere wissenschaftliche Erkenntnisse vorliegen, die durchaus für aktives Management sprechen. Die bisherigen Studien haben möglicherweise nicht hinreichend berücksichtigt, dass als „aktiv“ verwaltete Fonds in ihrer Zusammensetzung häufig nicht wesentlich von der Benchmark abweichen.

Soll eine bestimmte Strategie oder ein bestimmter Index so einfach und kostengünstig wie möglich abgebildet werden, sind ETFs unabhängig davon jedoch die richtige Wahl.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsAllgemeine und spezifische Risiken von ETFs

ETFs unterliegen wie alle börslich gehandelten Wertpapiere einem Kursrisiko:

Der vermeintlich breit aufgestellte DAX hat in den vergangenen Jahren immer wieder starke Kurseinbrüche erleiden müssen. Dasselbe gilt für nahezu alle anderen Indizes.

Im Hinblick auf Kursrisiken entspricht das Risiko eines ETFs dem des abgebildeten Marktes.

Zusätzlich gibt es spezifische Risiken, die mit der Replikation der Basis durch den ETF zusammenhängen.

ETFs können ihre Basis physisch oder synthetisch replizieren.

Physische Replikation

Bei einer physischen Replikation wird die Basis durch den Kauf von Wertpapieren 1:1 nachgebildet. Ein physisch replizierter DAX-ETF besteht somit aus den 30 Aktien des Deutschen Aktienindex – gewichtet ebenso wie im Original selbst.

Physisch replzierte Indexfonds sind nicht mit einem Kontrahentenrisiko verbunden. Es handelt sich allerdings ausschließlich um long-only-Fonds ohne integrierte Hebelwirkung. Zudem fallen die Kosten und der Tracking Error häufig etwas höher aus als bei synthetisch replizierten Fonds.

SYNTHetische REPLIKATION

Wird ein ETF synthetisch repliziert, besteht das Fondsvermögen aus einem Swap-Geschäft mit einem anderen (institutionellen) Marktteilnehmer – z. B. einer Bank oder Versicherung.

Das Swap-Geschäft funktioniert in etwa wie ein Differenzausgleichsvertrag:

Der ETF kann das Geld seiner Anteilseigner z. B. in Geldmarktpapieren anlegen und die Differenz zwischen der Wertentwicklung der Geldmarktpapiere und jener der Basis über den Swap ausgleichen.

Daraus resultiert ein Kontrahentenrisiko: Kann der Swap-Partner seine Verpflichtungen nicht erfüllen, muss der ETF auf Ansprüche verzichten. Wie groß dieses Risiko ist, hängt nicht zuletzt von einer möglichen Besicherung des Swaps und der anteiligen Begrenzung der Ansprüche gegen den Kontrahenten im Verhältnis zum Fondsvermögen ab.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsKonkrete Anleitung: So investieren Sie in ETFs

Grau ist alle Theorie – doch wie läuft eine Investition in ETFs in der Praxis tatsächlich ab? Ein Überblick über die wichtigsten Schritte von der ersten Überlegung bis zur Platzierung der Order.

Planen und reflektieren Sie Ihre Anlageziele

Im ersten Schritt sollten Sie prüfen, ob ETFs Ihre Anlageziele tatsächlich abdecken können. Das ist in der Regel der Fall, wenn Sie ein breit aufgestelltes, kostengünstiges Portfolio für den Aktien- und Anleihemarkt planen. Dieses kann über ETCs um Rohstoffe und ETNs um spezielle Investments wie z. B. Volatilität ergänzt werden. Auch für die kurzfristige Spekulation auf Kursbewegungen sind ETFs grundsätzlich geeignet. Für Investments mit sehr großen Finanzhebeln eignen sich Indexfonds dagegen nicht.

Planen Sie ein Portfolio

Ein Wertpapierportfolio sollte zwecks Risikodiversifikation möglichst breit aufgestellt sein. ETFs ermöglichen Ihnen eine breite Streuung zu niedrigen Kosten – nutzen Sie diese Möglichkeit. Auf wie viele Indexfonds Sie ihr Vermögen aufteilen, hängt auch von der inhaltlichen Zusammensetzung der einzelnen Fonds ab. Ein ETF auf den MSCI World ist bereits sehr breit gefächert, ein ETF auf den DAX dagegen nicht. Berücksichtigen Sie Wechselkursrisiken: Bildet ein ETF z. B. den US-Markt ab, besteht ein solches Risiko – und zwar indirekt selbst dann, wenn der Fonds sowohl in Euro als auch in US-Dollar notiert wird.

Vergleichen Sie die ETF-Konditionen verschiedener Broker im ETF Broker Vergleich

Je geringer die Transaktionskosten, desto besser: Vergleichen Sie unbedingt die Konditionen verschiedener Broker im ETF-Handel. Bei den meisten Brokern entsprechen diese denen des Aktienhandels. Die Bandbreite ist groß: Einige Broker gestalten Ihre Ordergebühren nach dem Muster „5 € plus 0,25%, min. 15 € und höchstens 60 €“, andere verlangen eine Pauschale zzgl. Börsengebühren, wieder andere sehen kontingentierte Freikäufe vor.

Sehr wahrscheinlich werden Sie den Löwenanteil Ihrer ETFs über Xetra handeln. Mit dem dort handelbaren Produktsortiment lassen sich Märkte aus der ganzen Welt abbilden. In der Regel sind alle über Xetra handelbaren Fonds auch über alle deutschen Broker handelbar. Anders als im Handel mit Aktien und Terminkontrakten lohnt sich die Suche nach einem Broker im Ausland deshalb nur selten.

Neben den regulären Ordergebühren sollten Sie auch die Häufigkeit und den Umfang von Sonderaktionen im außerbörslichen Handel im berücksichtigen: Können ETFs einer großen Fondsgesellschaft häufig kostenlos gehandelt werden, ist das ein Pluspunkt für den Broker. Achten Sie auch auf pauschale Depotführungsentgelte.

Suchen Sie nach geeigneten ETFs

Um geeignete ETFs zu finden, können Sie zunächst nach Indizes suchen und im zweiten Schritt prüfen, ob darauf bereits ein ETF aufgelegt wurde. Eine Liste mit über Xetra handelbaren Indexfonds finden Sie z. B. hier.

Es ist sinnvoll, zunächst die gewünschte Zusammensetzung des Portfolios zu skizzieren und erst danach nach geeigneten Fonds zu suchen. Legen Sie sich z. B. eine Watchlist mit geeigneten Fonds an, um einen Überblick zu gewinnen.

Erteilen Sie eine Order am besten Börsenplatz

Wurde Ihr Depot freigeschaltet und stehen alle PINs, TANs etc. zur Verfügung, beginnt der Kauf der Wertpapiere. Dazu rufen Sie die Ordermaske ihres Brokers auf und suchen anhand der ISIN nach einem bestimmten, zuvor ausgewählten ETF. Anschließend geben Sie die gewünschte Stückzahl ein. Die sinnvolle Stückzahl ergibt sich aus dem Kurs des ETFs und dem Anteil ihres Portfolios, der in diesen investiert werden soll. Verzichten Sie unbedingt auf unlimitierte Marktorders und statten Sie die Order mit einem Limit aus. Dadurch wird die Ausführung des Auftrags zu einem deutlich schlechteren als dem gewünschten Preis verhindert. Betätigen Sie den „Absenden“-Button und autorisieren Sie die Order ggf. mit einer TAN. Wenige Minuten später sollte der Auftrag ausgeführt worden sein. Der Kaufbetrag inklusive Transaktionskosten wird dann ihrem Verrechnungskonto belastet und die ETF-Anteile werden dem Depotkonto gutgeschrieben.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsBesteuerung von ETFs

Die Besteuerung von ETFs unterscheidet sich grundsätzlich nicht von der anderer Kapitalerträge: Kursgewinne und Dividenden unterliegen der Abgeltungssteuer in Höhe von 25% zzgl. Solidaritätszuschlag und ggf. Kirchensteuer.

ETFs fallen – auch dann, wenn sie z. B. einen Aktienindex abbilden – in den allgemeinen Verlustverrechnungstopf und nicht in den Verrechnungstopf für Aktien. Das bedeutet, dass mit ETFs erlittene Verluste mit beliebigen anderen Kapitalerträgen verrechnet werden können.

Im Hinblick auf die Besteuerung ergeben sich Unterschiede zwischen ausschüttenden und thesaurierenden Fonds. Ausschüttungen unterliegen am Tag ihrer Gutschrift auf dem Verrechnungskonto des Wertpapierbesitzers der Besteuerung. „Ausschüttungsgleiche Erträge“ – darunter fallen z. B. Zinsen und Dividenden, die in einem Fonds thesauriert werden – fließen dem Fonds steuerrechtlich am letzten Tag des Geschäftsjahrs zu und fallen dann unter die Besteuerung. Der Fonds führt in diesem Fall die Steuer ab.

Es gilt ein jährlicher Freibetrag in Höhe von 801 € bzw. 1.602 € bei gemeinsam veranlagten Ehegatten. Der Freibetrag muss durch die Erteilung eines Freistellungsauftrags an die depotführende Bank bzw. die Fondsgesellschaft geltend gemacht werden, damit die Steuer nicht direkt auf Bank- bzw. Fondsebene ebene einbehalten wird.

Bei im Ausland ansässigen ETFs mit thesaurierender Ertragsverwendung müssen Anleger die ihnen steuerrechtlich zugeflossenen, aber nicht tatsächlich ausgeschütteten laufenden Erträge eines ETFs selbständig dem Finanzamt melden – eine automatische Abführung durch die Fondsgesellschaft erfolgt nicht. Wird ein solcher ETF-Anteil über ein deutsches Depot versteuert, unterliegt der gesamte Veräußerungsgewinn der Abgeltungssteuer. Die zwischenzeitlich geleisteten Steuerzahlungen werden dabei zunächst nicht berücksichtigt und müssen im Rahmen der Steuererklärung zurückgefordert werden.

Strategie-Tipp: Die DAXplus-Indexfamilie

Unter vielen Privatanlegern hält sich das Gerücht, ETFs bildeten im Wesentlichen große Leitindices ab. Tatsächlich gibt es zahlreiche Strategieindizes, die über Indexfonds ins Portfolio aufgenommen werden können. So berechnet die Deutsche Börse z. B. die „DAX-plus“-Indices, die von Fondsgesellschaften längst als ETF nachgebildet werden. Zum Angebor gehören u.a. der „LevDAX“ (Hebelinvestment), der shortDAX (Partizipation an fallenden Kursen), der „DAXplus Protective Put“ (Aktieninvestment kombiniert mit Put-Optionen) und verschiedene weitere Indexkonzepte.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsFünf Tipps für den Handel mit ETFs in unserem ETF Broker Vergleich

- Um unnötigen Aufwand für Steuermeldungen zu vermeiden, sollten Sie in Deutschland aufgelegte Fonds favorisieren. Sie erkennen das Domizil eines Fonds nicht zwingend anhand der ISIN – werfen Sie deshalb einen Blick in den Fondsprospekt.

- Der Einstieg in ETFs ist auch über Sparpläne möglich – viele Broker ermöglichen Einzahlungen ab 25 € pro Monat und ETF. Achten Sie auf die Gebühren: Ideal sind dauerhafte Sonderaktionen ohne Sparplangebühren. Ansonsten sind möglichst niedrige und prozentuale statt absolute Gebühren vorzuziehen.

- Sonderpreisaktionen mit einzelnen Fondsgesellschaften sind nicht zwingend ein Pluspunkt für einen bestimmten Broker. Entscheidend ist, welcher Anteil Ihrer Transaktionen durch die Aktion tatsächlich abgedeckt wird. Wenn Sie aktiv handeln bringt es wenig, wenn die Gebühren in den ersten zwei Monaten niedrig und danach umso höher sind. In diesem Sinne sind auch FreeBuy- und FlatBuy-Aktionen zu sehen.

- Die Aufteilung des Portfolios auf verschiedene ETFs führt mitunter zu einer „Diversifikations-Illusion“: Beachten Sie im Vorfeld Ihrer Investition die Korrelation der abgebildeten Indizes untereinander und vermeiden Sie nach Möglichkeit eine zu ausgeprägte „Klumpenbildung“.

- Sie können langfristig angelegte Portfolios zwischenzeitlich mit geeigneten ETFs absichern – etwa solchen mit einem Hebel und Short-Ausrichtung. Die Beimischung eines solchen ETFs ins Portfolio wirkt wie eine Versicherung gegen fallende Kurse.

Kriterien im ETF-Broker-Vergleich

Die Kosten im Handel mit ETFs bestehen im Wesentlichen aus den Transaktionsgebühren für Orders und/oder Sparpläne. Die Bandbreite der Gebühren zwischen verschiedenen Brokern ist groß: Eine Order über 10.000 € kostet bei deutschen Anbietern zwischen ca. 8 € und 50 €. Achten Sie auf die genaue Zusammensetzung der Ordergebühr und gleichen Sie diese mit Ihrem typischen Ordervolumen ab. Berücksichtigen Sie beim Vergleich auch Handelsplatzentgelte für andere Börsenplätze als Xetra (z. B. im Ausland) und Entgelte für Limits und ggf. telefonisch erteilte Orders. Auch pauschale Depotgebühren sind für den Vergleich relevant – je seltener gehandelt wird, desto wichtiger ist die Depotgebühr.

Ein weiteres wichtiges Kriterium ist die Kursversorgung speziell für ETFs – im Idealfall können Echtzeit-Kurse kostenlos abgerufen werden. Vorteilhaft sind möglichst transparente Informationen zu jedem handelbaren ETF – mit möglichst direktem Zugriff auf den Fondsprospekt und zusammengefassten Informationen zur Indexzusammensetzung usw.

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsETFs und Co. im Überblick

- ETFs sind börsengehandelte Fonds und damit fortlaufend handelbar

- ETFs sind kostengünstiger und transparenter als aktiv verwaltete Fonds und schneiden nur selten schlechter ab als diese

- Mit ETFs können z. B. der DAX, aber auch Strategieindizes (z. B. DAXplus Covered Call) abgebildet werden

- Abgesehen von Kursrisiken entstehen geringe Risiken bei Fonds mit synthetischer Replikation

- ETFs gehören zur Produktgruppe der ETPs, in die auch ETCs (Rohstoffe) und ETNs (z. B. Volatilität) fallen

- Die Ordergebühren der meisten Broker entsprechen denen im Aktienhandel

- Im Brokervergleich sind Ordergebühren und Kursversorgung entscheidend

- Mehr als 2.000 CFD Instrumente verfügbar

- Kostenloses Demokonto

- 24/7 Kundesupport