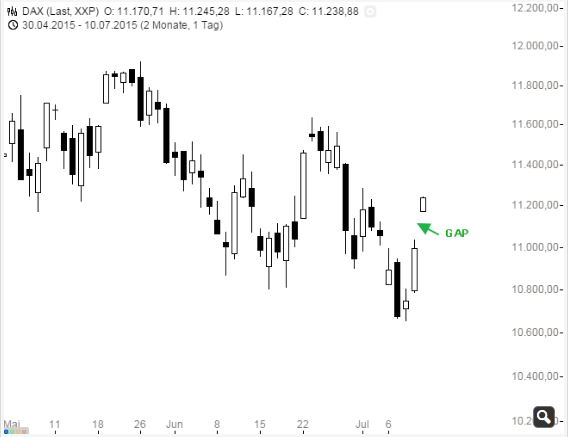

Angenommen, Sie hätten am unten abgebildeten Handelstag den DAX gehandelt: Wie hätten Sie auf die Eröffnungslücke des Marktes reagiert? Hätten Sie sofort verkauft, weil Kurslücken geschlossen werden? Oder hätten Sie das Opening Gap als innere Stärke des Marktes interpretiert? Eine Betrachtung von Kurslücken und ihrer Bedeutung.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.

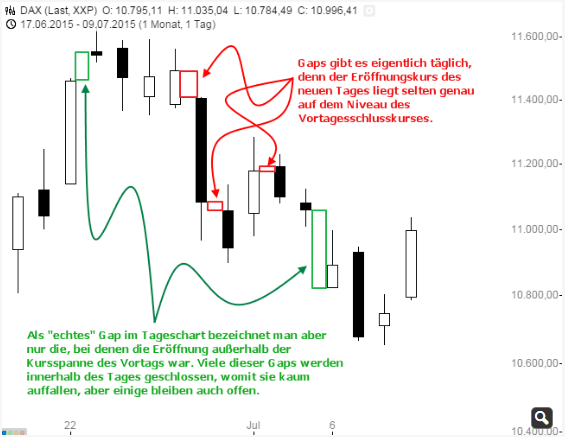

Kurslücken (Englisch: Gaps) sind keine Rarität, sondern die Regel.

Eine Eröffnungslücke (Opening Gap) liegt vor, wenn der Markt mit einer Differenz zum letzten Kurs des Vortages in den Handel startet. Das zahlenmäßige Auftreten von Kurslücken wird häufig unterschätzt, weil die Gaps in Tagescharts nicht sichtbar sind.

Damit eine Kurslücke im Tageschart sichtbar ist, muss der Markt außerhalb der Spanne des Vortages eröffnen. Das kommt naturgemäß häufig vor, wenn der Markt am Vortag in der Nähe seines Tageshochs- oder tiefs geschlossen hat. Besonders auffällig sind Kurslücken in Tagescharts (Barchart oder Candlestick) nur, wenn der Markt während es gesamten Handelstages außerhalb der Spanne des Vortages notiert und die Kurslücke somit in der Sitzung nicht geschlossen wird.

Diese besonders auffälligen Kurslücken sind nur ein kleiner Teil der insgesamt auftretenden Gaps.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Seit dem Jahr 2000 gab es allein im DAX mehr als 600 Handelstage mit einer aufwärts gerichteten Kurslücke – Tage also, an denen der Eröffnungskurs des Tages X über dem Schlusskurs des Tages X-1 lag. Über die Prognosequalität von Kurslücken finden sich in der gängigen Literatur unterschiedliche und zum Teil widersprüchliche Aussagen. Einerseits, so heißt es, werden Kurslücken schnell wieder geschlossen. Andererseits können Gaps auf eine starke Marktdynamik hinweisen.

Die entscheidende Frage: Sollte ein Trader in der eingangs dargestellten Situation eine Longposition eröffnen und die Eröffnungslücke damit als bullishen Ausbruchsimpuls werten?

Statistiken deuten darauf hin, dass diese Interpretation meistens falsch ist – und mit einer empirischen Wahrscheinlichkeit von etwa 2/3 zu einem Verlust führt. Während ein Trader mit einer Longposition eine Fortsetzung des Kursanstiegs erwartet, ist statistisch betrachtet entweder eine vollständige Schließung der Kurslücke oder ein Tagesschlusskurs unterhalb des Eröffnungskurses zu erwarten. Die typische Markttendenz nach einer Aufwärtslücke ist somit bearish.

Wenn die Statistik sinkende Kurse nahelegt, bietet sich eine Shortposition an, oder? Chartisten werden an dieser Stelle instinktiv mit Zurückhaltung reagieren: Der Handel gegen eine Aufwärtslücke kann dem Handel gegen den vorherrschenden Trend entsprechen – ein Unterfangen, das selten mit einem höheren Kontostand endet.

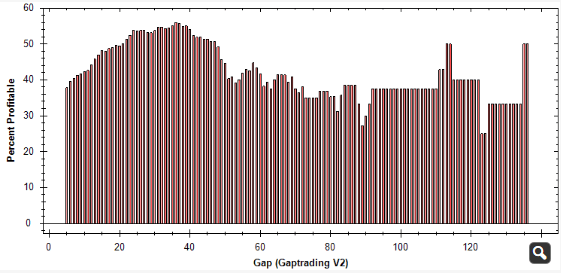

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Die Bewertung von Kurslücken bedarf deshalb einer differenzierteren Betrachtung – darauf weisen auch die Statistiken hin. Was von einer Kurslücke zu erwarten ist, hängt maßgeblich vom direkten Umfeld der Lücke ab. Eine Eröffnungslücke in einem dynamischen Bullenmarkt ist anders zu bewerten als ein Gap in einem trendlosen Seitwärtsmarkt. Auch die Größe des Gaps kann dabei eine Rolle spielen: Das verdeutlicht die nachfolgende Abbildung, in der eine Beziehung zwischen der Größe von Lücken und dem Ausgang von Longpositionen hergestellt wird.

Auf der X-Achse ist die Distanz der Lücke vermerkt. Diese ergibt sich bei Eröffnungslücken als Differenz zwischen dem Eröffnungskurs am Tag X und dem Schlusskurs am Tag X-1.

Auf der Y-Achse ist die Wahrscheinlichkeit ablesbar, mit der eine Longposition zum Eröffnungskurs zum Handelsschluss mit einem Gewinn geschlossen werden kann.

Es handelt sich hierbei nicht um eine funktionale Beziehung, sondern empirische Beobachtungen mit allen Mühen der Empirie wie Ausreißern, diskreten „Sprüngen“ in der Statistik usw. Dennoch lassen sich klare Tendenzen erkennen. So wächst die Chance auf einen schlussendlich profitablen Trade zunächst mit der Größe des Gaps – und zwar bis zu einer Größe von 36 Punkten. Mit einer Wahrscheinlichkeit von teils mehr als 55 % kommt es hier weder zu einer Schließung der Kurslücke noch zu einem Tagesschlusskurs unterhalb des Eröffnungskurses.

Fällt das Gap größer aus, sinken die Erfolgsaussichten der Longposition dagegen ab. Es kommt zwar nicht zwingend zu einer vollständigen Schließung der Kurslücke – die Wahrscheinlichkeit, dass der Schlusskurs unter dem Eröffnungskurs notiert, nimmt aber mit der Größe des Gaps zu. Dieser Zusammenhang ist nicht als linear, aber im Hinblick auf die Korrelation als signifikant zu bezeichnen.

Im Hinblick auf die eingangs dargestellte Marktsituation ließe sich damit eine Shortposition rechtfertigen, da aufgrund der Datenlage eine Gewinnwahrscheinlichkeit von immerhin 60 % für Verkäufe oberhalb des Eröffnungskurses anzunehmen wäre.

Erwähnenswert sind einige weitere Statistiken, die aus Gründen der Übersichtlichkeit nicht in der Abbildung zu sehen sind. So lässt sich für den DAX im Zeitraum von 2000-2015 feststellen, dass fast jedes vierte Aufwärtsgap eine Größe von fünf Punkten oder weniger aufweist. Wird derart gering ausgeprägten Kurslücken keine Signifikanz unterstellt, reduziert dies die Anzahl der relevanten Lücken auf 471.

Ein erheblicher Teil der Eröffnungslücken mit einer Größe von fünf oder weniger Punkten entfällt darüber hinaus auf eine insgesamt bearishe Situation. Daraus lässt sich schließen, dass größere Aufwärtslücken in Bärenmärkten seltener auftreten. Diese Erkenntnis ist nicht ganz überraschend, aber dennoch nützlich.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Analyse von Aufwärtslücken im Bullenmarkt

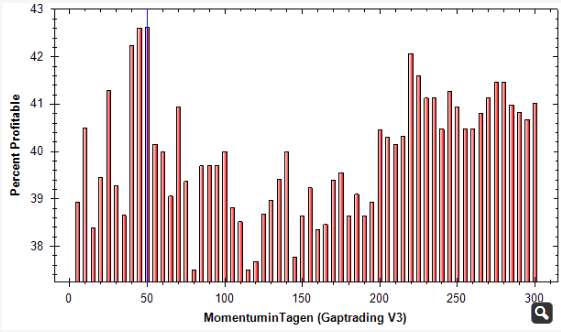

Vor dem Hintergrund dieser zusätzlichen Aspekte erscheint es sinnvoll, den Zusammenhang zwischen Gap und Kursverlauf am Handelstag erneut und ausschließlich unter Einbezug der Lücken im Bullenmarkt zu betrachten. Zu erwarten wäre eine höhere Trefferquote für Longpositionen an diesen Tagen.

Zur Definition eines Bullenmarktes wird deshalb ein leicht nachvollziehbarer Filter verwendet:

Das 200-Tage-Momentum gibt an, ob der Schlusskurs des Handelstages X über oder unter dem Schlusskurs des Handelstages X-200 liegt. Ist Close X > Close X-200, handelt es sich dieser Definition nach um einen Bullenmarkt.

Zur Untersuchung sollen Momentum-Filter mit verschiedenen Zeithorizonten eingesetzt werden. Die Grafik unten gibt den Zusammenhang zwischen der Länge des verwendeten Momentums und dem Anteil der profitablen „Gap-Positionen“ an, wobei nur Gaps größer 5,0 Punkte berücksichtigt werden.

Im Ergebnis lässt sich kein signifikanter Zusammenhang zwischen der Trendstärke und der Trefferquote ermitteln. Ob eine Longposition nach einem aufwärts gerichteten Opening Gap in einem Markt mit kurzfristig, mittelfristig oder langfristig hohem Momentum eröffnet wird, sagt demnach nur wenig über die Gewinnwahrscheinlichkeit aus. Relativ kurz- und langfristige Bullenmärkte scheinen allerdings eine deutlich höhere Profitabilität zu versprechen als die mittleren Zeiträume.

Statistisch gesehen endet eine Longposition nach einem aufwärts gerichteten Gap somit in ca. 40 % der Fälle mit einem Gewinn und in ca. 60 % der Fälle mit einem Verlust, wobei sich kein allzu signifikanter Zusammenhang zwischen der Gewinnwahrscheinlichkeit und der übergeordneten Trendsituation des Marktes herstellen lässt.

Für einen einzelnen Handelstag lassen sich mit derlei empirischen Untersuchungen allerdings keine „sicheren“ Aussagen treffen. Hierzu sind möglicherweise weitere Untersuchungen notwendig. Mit dieser Einschränkung müssen Chartisten und Technische Analysten leben:

Die Empirie ist ein starkes Fundament, das aber an jedem Handelstag aufs Neue durch die Ereignisse in Mitleidenschaft gezogen werden kann.

- Mehr als 2.000 CFD Instrumente verfügbar

- Kostenloses Demokonto

- 24/7 Kundesupport