Bollinger Bänder zählen zu den am häufigsten zitierten Indikatoren und weisen sowohl Eigenschaften von Trendfolgern als auch von Momentum-Indikatoren auf. Der größte Nutzen besteht im eingebundenen Volatilitätsfilter. Eine allzu simple Interpretation führt jedoch schnell in die Irre. Ein Überblick über Bollinger Bänder und ihre Anwendungsmöglichkeiten in der Praxis.

Zunächst eine Kurzübersicht über Konstruktion und Interpretation der Bollinger Bänder.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Die Konstruktion von Bollinger Bändern

![]() Bollinger Bänder verdanken ihren Namen dem Urheber John Bollinger. In der grafischen Darstellung ähnelt der Indikator auf den ersten Blick einfachen Prozentbändern (Envelopes): Dabei handelt es sich um Bänder, die mit einem fixen Abstand über und unter einem gleitenden Durchschnitt eingezeichnet werden.

Bollinger Bänder verdanken ihren Namen dem Urheber John Bollinger. In der grafischen Darstellung ähnelt der Indikator auf den ersten Blick einfachen Prozentbändern (Envelopes): Dabei handelt es sich um Bänder, die mit einem fixen Abstand über und unter einem gleitenden Durchschnitt eingezeichnet werden.

Bollinger Bänder bestehen ebenfalls aus einem (einfachen) gleitenden Durchschnitt und einem oberen und einem unteren Band. In den Standardeinstellungen der meisten Programme weist der Durchschnitt (Moving Average, MA) eine Periodenlänge von 20 Tagen auf. Andere Perioden sind ebenso möglich.

Der Abstand zwischen MA und den Bändern wird in beide Richtungen über eine doppelte Standardabweichung definiert.

Aus dieser Konstruktion resultieren zweierlei Umstände:

Erstens fallen ca. 95 % aller Kurse in den Bereich zwischen oberem und unterem Band.

Zweitens weitet sich der Abstand zwischen den Bändern bei steigender Volatilität aus et vice versa.

Die Integration einer Volatilitäts-Komponente ist ein wesentlicher Vorteil gegenüber Indikatoren mit statischer Berechnung, die bei starken Kursbewegungen rasch in den Extremwertbereich übergehen und dort für einen langen Zeitraum verharren, ohne dem Anwender nützliche Informationen zu bieten.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Interpretation von Bollinger Bändern

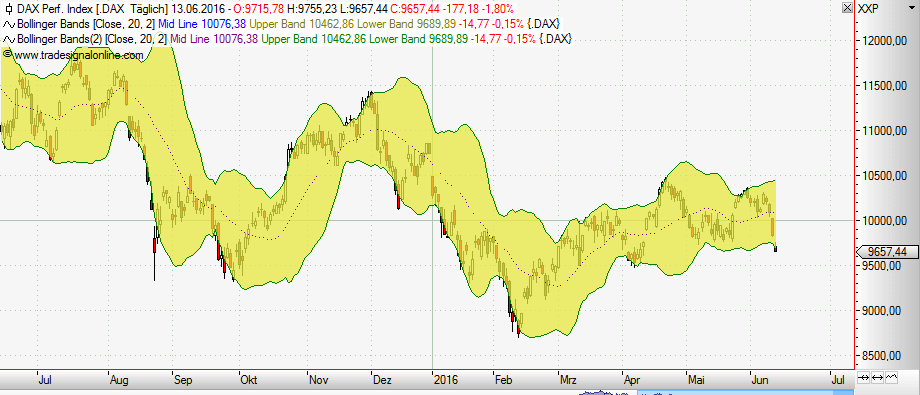

![]() In der Literatur findet sich häufig eine sehr reduzierte Interpretation, der zufolge das obere Band als Überkauft- und das untere Band als Überverkauft-Indiz zu interpretieren sei. Es ist allerdings dringend davon abzuraten, diese Interpretation als Grundlage für die Eröffnung antizyklischer Strategien zu betrachten. In der obigen Abbildung ist ersichtlich, dass diese Interpretation im August 2015 im DAX-Handel eine schmerzhafte Verlustserie nach sich gezogen hätte.

In der Literatur findet sich häufig eine sehr reduzierte Interpretation, der zufolge das obere Band als Überkauft- und das untere Band als Überverkauft-Indiz zu interpretieren sei. Es ist allerdings dringend davon abzuraten, diese Interpretation als Grundlage für die Eröffnung antizyklischer Strategien zu betrachten. In der obigen Abbildung ist ersichtlich, dass diese Interpretation im August 2015 im DAX-Handel eine schmerzhafte Verlustserie nach sich gezogen hätte.

Deutlich besser funktionieren Handelssysteme, bei denen das Abprallen vom unteren Band und das nachfolgende Überschreiten des MA als Kaufsignal interpretiert werden.

Ist der Abstand nach einer Expansion außergewöhnlich groß, folgt kurz danach häufig eine Korrektur oder Trendwende.

Auch die Entwicklung des Abstands zwischen den beiden Bändern spielt für die Interpretation eine Rolle.

Die simple Betrachtung als Überkauft-Indikator schlägt empirisch fehl, weil der Markt sich in starken Aufwärtstrendphasen typischerweise über einen längeren Zeitraum nahe des oberen Bands bewegt. Dasselbe gilt spiegelbildlich in Abwärtstrends.

Kritik am Konzept

![]() Auch in diesem Beitrag wurde oben die vielfach getätigte Aussage wiederholt, nach der „95 % der Kurse in den Bereich zwischen den beiden Bändern fallen“. Das ist einerseits sehr anschaulich, andererseits aber formal nicht korrekt.

Auch in diesem Beitrag wurde oben die vielfach getätigte Aussage wiederholt, nach der „95 % der Kurse in den Bereich zwischen den beiden Bändern fallen“. Das ist einerseits sehr anschaulich, andererseits aber formal nicht korrekt.

Die mathematische Konstruktion von Bollinger Bändern basiert auf Normalverteilungen mit bekannten Standardabweichungen vom Erwartungswert. Börsenkurse sind jedoch nicht normalverteilt, ihr gleitender Durchschnitt ist kein Erwartungswert im eigentlichen Sinne der Stochastik und die tatsächliche Standardabweichung ist gar nicht bekannt, sondern wird geschätzt.

Nachfolgend sollen Bollinger Bänder etwas ausführlicher und mit einem direkten Bezug zum praktischen Einsatz betrachtet werden.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Historie und Prämissen von Bollinger Bändern

Bollinger Bänder wurden in den 1980er Jahren durch den US-Amerikaner John Bollinger entwickelt. Der Indikator wird in der einschlägigen Literatur durchgehend thematisiert und ist heute in zahllosen Präsentationen auf YouTube präsent, in denen Handelstaktiken vorgestellt und beworben werden.

Zu den Zielsetzungen bei der Entwicklung von Bollinger Bänder zählte die Schaffung eines Konzepts, das sowohl den übergeordneten Trend als auch die Bewegungen innerhalb des Trends messen, darstellen und empirisch einstufen kann. Im Kern sollen Bollinger Bänder – vergleichbar mit den Anforderungen an andere Bänder wie z. B. einfache Envelopes mit einem fixen prozentualen Abstand zu einem gleitenden Durchschnitt – erstens eine Aussage über den Markttrend ermöglichen und zweitens einen Anhaltspunkt für das Stadium liefern, in dem sich ein Trend gerade befindet.

Die Notwendigkeit einer kombinierten Betrachtung erschließt sich intuitiv:

„Die Eröffnung einer Longposition in einem Aufwärtstrend ist zumindest kurz- und mittelfristig ein schlechtes Geschäft, wenn der Markt bereits sehr weit gelaufen ist und eine Korrektur ansteht. Auch innerhalb eines Aufwärtstrends kann ein Markt sowohl günstig als auch teuer sein.“

Bollinger wollte eine willkürliche Festlegung des Abstands der Bänder zum Markt verhindern. Einfache Prozentbänder sind in dieser Hinsicht letztlich immer willkürlich konstruiert. Bollinger entschied sich bei der Entwicklung für eine Anleihe bei der Statistik und fokussierte die Volatilität als bestimmende Größe für den Abstand zwischen MA und Bändern. Der statistische Kern von Bollinger Bändern ist bis heute eine doppelte Standardabweichung.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Die Standardabweichung und ihre Bedeutung für Bollinger Bands

![]() Die Standardabweichung ist ein Maß für die Schwankung der Werte einer Zufallsvariablen um ihren Erwartungswert. Aus der Normalverteilung ergibt sich, dass 95,4 % der Werte einer solchen Variablen innerhalb einer zweifachen Standardabweichung liegen.

Die Standardabweichung ist ein Maß für die Schwankung der Werte einer Zufallsvariablen um ihren Erwartungswert. Aus der Normalverteilung ergibt sich, dass 95,4 % der Werte einer solchen Variablen innerhalb einer zweifachen Standardabweichung liegen.

Die Standardabweichung wächst bei der Anwendung auf die Kursentwicklung von Wertpapieren somit mit der Marktvolatilität. Die Standardabweichung ist in zahlreichen Börsen- und Chartingprogrammen enthalten. In der Guidants App ist sie unter dem Kürzel STDEV („standard deviation“) auch als einzelne Indikator verfügbar.

Zur Erinnerung: Die Standardabweichung basiert auf der Varianz, für deren Berechnung die einzelnen Abweichungen vom Mittelwert quadriert und somit negative Vorzeichen eliminiert werden.

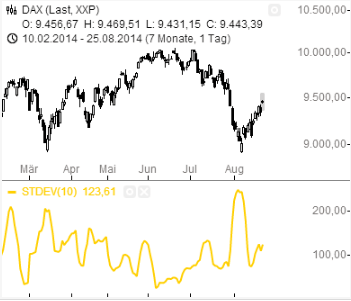

In der nachfolgenden Abbildung 1 ist die Standardabweichung unter dem DAX-Chart als gelbe Linie aufgeführt. Der Wert (10) bedeutet, dass für die Berechnung die letzten zehn Perioden (im vorliegenden Fall eines Tagescharts also Handelstage) berücksichtigt wurden. Der Wert von 123,61 Punkten gibt an, dass der DAX in den letzten zehn Handelstagen um durchschnittlich 123,61 Punkte um seinen Durchschnittskurs geschwankt ist.

Für die Berechnung werden Schwankungen in beide Richtungen im selben Umfang berücksichtigt. Die Standardabweichung ist ein Maß für die Schwankungen, nicht aber für den Trend.

Die Standardabweichung ist eine von mehreren Komponenten des BB. Das zwingend benötigte Maß für den Mittelwert und den Markttrend stellt ein (einfacher) gleitender Durchschnitt dar. Die Berechnung vereinfacht sich dadurch: Der Durchschnitt dient erstens zur Messung des Markttrends und zweitens als Berechnungsgrundlage für Varianz und Standardabweichung.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Beispiel: Von der Berechnung zur grafischen Darstellung

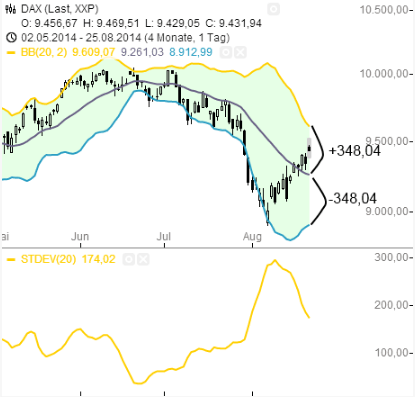

![]() Die Bollinger Bänder bestehen somit aus drei Komponenten:

Die Bollinger Bänder bestehen somit aus drei Komponenten:

- Dem (einfachen) gleitenden Durschnitt (MA) als mittlere Linie

- Der Standardabweichung zur Berücksichtigung der Volatilität

- Dem oberen und unteren Band, deren Abstand zum MA durch die doppelte Standardabweichung bestimmt wird

Für die Ermittlung des Abstands der Bänder vom MA wird der zweifache Wert der Standardabweichung für das obere Band zum Wert des MA addiert und für das untere Band subtrahiert. Für die Darstellung in Analysetools muss lediglich die Länge des Durchschnitts ausgewählt werden.

Die meisten Anwendungen wie z. B. jene von Tradesignalonline.com oder der Guidants App sehen in ihren Standardeinstellungen einen linear gewichteten gleitenden Durchschnitt mit 20 Perioden vor.

In der nachfolgenden Abbildung 2 lässt sich nachvollziehen, wie die grafische Darstellung der Bollinger Bänder zustande kommt. Der Wert der Standardabweichung beträgt 174,02 Punkte und wird zur Ermittlung des Abstands der Bänder vom MA mit dem Faktor 2 multipliziert. Daraus ergibt sich ein Abstand von 348,04 Punkten jeweils für das obere und das untere Band. Das obere Band notiert damit in der letzten abgebildeten Periode bei 9.609,07 und das untere Band bei 8,912,99 Punkten.

Anwender können Änderungen an den Parametereinstellungen vornehmen – insbesondere an der Länge des Durchschnitts und an dem Vielfachen der Standardabweichung. Änderungen an den Parametereinstellungen sind bekanntlich Gegenstand von Optimierungsprozessen, die stets mit dem Risiko der Überoptimierung behaftet sind.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Änderungen der Parametereinstellungen

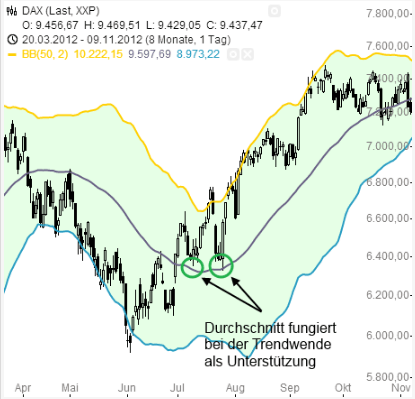

![]() Welche Länge bietet sich für den verwendeten MA an? Der Durchschnitt sollte erstens den vorherrschenden Trend klar abbilden und zweitens als Unterstützung im weitesten Sinne dienen. Optimal ist demnach ein MA, der möglichst selten durch den Markt über- bzw. unterschritten wird. Dabei liegt es im freien Ermessen des Anwenders, nur Durchbrüche der nächsthöheren Periodenlänge als bestätigt anzusehen und Durchbrüche auf Tagesbasis nur nach einer Bestätigung im Wochenchart zu zählen.

Welche Länge bietet sich für den verwendeten MA an? Der Durchschnitt sollte erstens den vorherrschenden Trend klar abbilden und zweitens als Unterstützung im weitesten Sinne dienen. Optimal ist demnach ein MA, der möglichst selten durch den Markt über- bzw. unterschritten wird. Dabei liegt es im freien Ermessen des Anwenders, nur Durchbrüche der nächsthöheren Periodenlänge als bestätigt anzusehen und Durchbrüche auf Tagesbasis nur nach einer Bestätigung im Wochenchart zu zählen.

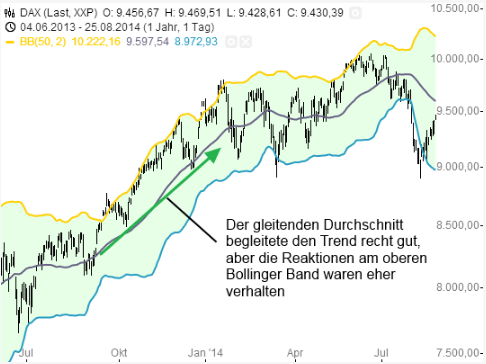

Die nachfolgende Abbildung 3 zeigt einen 50-Tage MA mit den vorgenannten Eigenschaften.

Im fortgeschrittenen Stadium einer Korrektur nach oben kommt es zu zwei aufeinanderfolgenden Tiefs, in deren Folge der MA jedoch nicht (bestätigt) unterschritten wird.

Im folgenden Aufwärtstrend verläuft der Markt durchgängig oberhalb des MA und durchbricht diesen auch in der sich anschließenden Korrekturphase erst relativ spät (bestätigt).

![]() Dass die Standardeinstellungen nahezu sämtlicher Chartingprogramme weltweit eine zweifache Standardabweichung vorsehen, ist weder Zufall noch unumkehrbares Faktum. Es sei an die – nicht über jede Kritik erhabene – Anleihe des Konzepts bei der Statistik erinnert. Dafür wird für die Renditen des Aktienmarktes eine Normalverteilung um einen Mittelwert herum angenommen.

Dass die Standardeinstellungen nahezu sämtlicher Chartingprogramme weltweit eine zweifache Standardabweichung vorsehen, ist weder Zufall noch unumkehrbares Faktum. Es sei an die – nicht über jede Kritik erhabene – Anleihe des Konzepts bei der Statistik erinnert. Dafür wird für die Renditen des Aktienmarktes eine Normalverteilung um einen Mittelwert herum angenommen.

Dieser Behauptung nach ist die Eintrittswahrscheinlichkeit einer bestimmten Rendite von ihrem Abstand zum Mittelwert abhängig. Eine Rendite von +7 % ist demnach genauso wahrscheinlich wie eine Rendite von -7 %. Die Verteilungsfunktion nimmt dieser Theorie nach bei grafischer Darstellung das Aussehen einer Glockenkurve an.

Wird eine doppelte Standardabweichung verwendet, liegen ca. 95 % aller Kurse innerhalb der Bandbreite zwischen oberem und unterem Band. Eine einfache Standardabweichung ließe dagegen einen Anteil von 30 % außerhalb der Bänder zu. Ein Vielfaches >2 würde Kurse ober- oder unterhalb der Bandbreite dagegen nahezu ausschließen.

Eine Änderung des Vielfachen der Standardabweichung ist deshalb selten sinnvoll, wenn die Anforderung an Bollinger Bänder berücksichtigt wird, Widerstands- und Unterstützungsniveaus anzuzeigen. Dies ist weder bei einem großen Anteil von Kursen außerhalb der Bandbreite noch bei einem großen Abstand des Marktes zu den Randzonen selbst bei starken Marktbewegungen gegeben.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Praktische Anwendung von Bollinger Bändern

Anwender können für das Unterschreiten des MA und Ausbrüche über das obere Bollinger Band hinaus einen zusätzlichen Filter – etwa eine Bestätigung im Wochenchart – nutzen.

In der Theorie ist die praktische Anwendung von Bollinger Bändern denkbar einfach.

Befindet sich der Markt in einem Aufwärtstrend, zeigt der MA nach oben und der Kurs sollte sich zwischen MA und dem oberen Band bewegen. In diesem Fall kann der MA als Unterstützung bei Korrekturen und das obere Band als Hinweis auf eine mögliche Überhitzung des Marktes verstanden werden.

Als Kaufsignal könnte somit das Überschreiten eines steigenden MA durch den Markt dienen. Die Position wird aufrechterhalten, solange der Markt über dem MA notiert und diese nicht abwärtsgerichtet ist. Glattstellungen erfolgen bei einem signifikanten Durchbruch durch den MA. Diese Interpretation versteht BB als trendfolgenden Indikator.

Häufig wird Bollinger Bändern auch ein antizyklisches Element zugeschrieben: Notieren die Kurse nahe am oberen Band, bietet sich demnach eine Shortposition an. Kurse am unteren Band legen dieser Interpretation zufolge eine Longposition nahe.

Es spricht vieles dafür, Bollinger Bänder nicht als Grundlage für Trades gegen den vorherrschenden Markttrend zu betrachten. In einem Aufwärtstrend notieren die Kurse oft für einen sehr langen (und oft genug für den entscheidenden) Zeitraum in der Nähe des oberen Bandes, das sich in solchen Marktphasen ausweitet. Eine Shortposition gegen den Trend dürfte regelmäßig mit einem Verlust enden.

Besser geeignet ist die antizyklische Komponente für Trades in Richtung des bestehenden Trends: Der Markt bewegt sich im Rahmen eines Aufwärtstrends typischerweise mehrfach in den Bereich des unteren Bandes, ohne dass dadurch der Trend infrage gestellt wird. In einem intakten Aufwärtstrend ist von einer relativ kurzen Verweildauer im Bereich des unteren Bandes auszugehen, weshalb sich hier Longpositionen anbieten.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Praxiseinsatz II: Parametereinstellungen und Kombination mit anderen Werkzeugen

![]() Die Kombination von Bollinger Bändern mit anderen Indizien drängt sich hier geradezu auf. Denkbar sind insbesondere Kerzenformationen und das Handelsvolumen. Tritt in einem intakten Aufwärtstrend im Bereich des unteren Bollinger Bands nach einer Korrektur eine kurzfristige untere Umkehrformation ein und war die Korrektur mit einem Rückgang des Handelsvolumens verbunden, liegt nahezu ein Einstiegssignal laut Lehrbuch vor.

Die Kombination von Bollinger Bändern mit anderen Indizien drängt sich hier geradezu auf. Denkbar sind insbesondere Kerzenformationen und das Handelsvolumen. Tritt in einem intakten Aufwärtstrend im Bereich des unteren Bollinger Bands nach einer Korrektur eine kurzfristige untere Umkehrformation ein und war die Korrektur mit einem Rückgang des Handelsvolumens verbunden, liegt nahezu ein Einstiegssignal laut Lehrbuch vor.

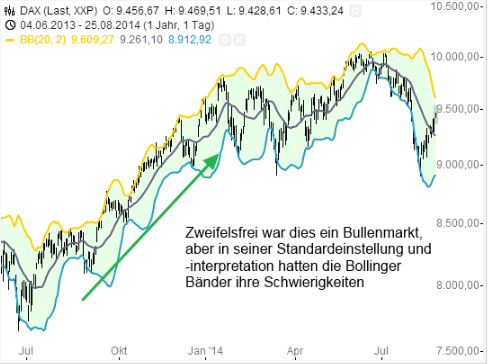

In der nachfolgenden Abbildung 4 ist der DAX-Chart mit Bollinger Bändern für einen Zeitraum von gut einem Jahr zu sehen. Verwendet wurde ein 20-Tage-Durchschnitt, der an dieser Stelle einige Probleme bereitete: Der Markt durchkreuzte den MA zu häufig, worunter die Aussagekraft der einzelnen Überkreuzungen deutlich litt. Hier trat erkennbar eine Problematik auf, die sich in relativ volatilen Phasen immer wieder beobachten lässt: Der MA reagiert zu stark auf den Markt und erzeugt Fehlsignale.

Abhilfe verschafft in solchen Situationen ein längerer Durchschnitt. In der nachfolgenden Abbildung 5 ist derselbe Chart mit einem 50-Tages-Durchschnitt zu sehen. Das führt zu einer geringeren Anzahl an Überkreuzungen und stärkt die Aussagekraft des Durchschnitts. Wie aus dem Vergleich der beiden Abbildung leicht ersichtlich, verändert der längere Durchschnitt die grundsätzliche Aussage zum vorherrschenden Trend nur geringfügig.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Fazit

![]() Bollinger Bänder zählen zu den am häufigsten eingesetzten Trend- und Momentumindikatoren. Die einfache Konstruktion aus gleitendem Durchschnitt und doppelter Standardabweichung und die intuitiv nachvollziehbare Darstellung im Chart sind anwenderfreundlich, bergen aber insbesondere im Hinblick auf die Interpretation auch Risiken. Von einer simplen Anwendung als Overbought/Oversold-Indikator ohne weitere Betrachtungen des Kontextes ist abzuraten.

Bollinger Bänder zählen zu den am häufigsten eingesetzten Trend- und Momentumindikatoren. Die einfache Konstruktion aus gleitendem Durchschnitt und doppelter Standardabweichung und die intuitiv nachvollziehbare Darstellung im Chart sind anwenderfreundlich, bergen aber insbesondere im Hinblick auf die Interpretation auch Risiken. Von einer simplen Anwendung als Overbought/Oversold-Indikator ohne weitere Betrachtungen des Kontextes ist abzuraten.

Anwender sollten insbesondere beachten, dass sich die Bänder in Trendphasen typischerweise ausweiten und der Markt für einen längeren Zeitraum nahe eines Bandes notieren kann. Der zentrale MA kann bei geeigneten Parametereinstellungen Hinweise auf das Ausmaß einer Korrektur und die Wiederaufnahme des Trends nach einer solchen geben.

Profitable Handelssysteme auf Grundlage von Bollinger Bändern sind denkbar, wenn Positionen in Trendrichtung eröffnet werden, sobald der Markt das untere Band erreicht hat. Hier ist die Kombination mit weiteren Werkzeugen zur Bestätigung der endenden Konsolidierung (z. B. Candlestick-Umkehrformationen und Handelsvolumen) empfehlenswert.

Bilderquelle:

- shutterstock.com

- 0 EUR Mindesteinzahlung

- EUR/USD-Spread ab 0,3 Pips (ohne Kommission)

- 0 EUR im Aktien- und ETF-Handel