Ablauf des Terminhandels <<< Zurück

Welche Arten von Futures gibt es?

Welche Arten von Futures gibt es? Was sind die wichtigsten Kontrakte? Eignen sich Terminkontrakte auch für Privatanleger? Wie viel Geld ist notwendig, um den DAX Future zu handeln? Diese und weitere Fragen werden hier beantwortet.

Die wichtigste Unterteilung von Futures in verschiedene Kategorien betrifft die Unterscheidung zwischen Financial Futures und Commodity Futures. Financial Futures beziehen sich auf Aktien, Aktienindizes, Zinssätze, Währungen, Volatilität und weitere Gegenstände. Commodity Futures beziehen sich auf Rohstoffe, darunter Edelmetalle genauso wie fossile Brennstoffe und Agrarerzeugnisse. Einige wichtige Futures sollen nachfolgend am konkreten Beispiel vorgestellt werden.

Jetzt zu CapTrader CFD Service - 65 % verlieren Geld

Zins Futures

Zins Futures beziehen sich auf den Geld- oder Anleihemarkt. Zu den bekanntesten Zins Futures im deutschsprachigen Raum zählt der Euro Bund Future, der bereits 1990 durch die damalige Deutsche Terminbörse (DTB) eingeführt wurde und heute an deren Nachfolgerin Eurex gehandelt wird.

Der Euro Bund Future bezieht sich auf eine fiktive Staatsanleihe mit einer Restlaufzeit von 10 Jahren und einem Zinskupon von 6 %. Der Nominalwert der fiktiven Staatsanleihe beläuft sich auf 100.000 EUR. Anders als bei vielen anderen Financial Futures gilt „physical delivery“: Der Verkäufer muss bei Fälligkeit Anleihen mit einer Restlaufzeit von 8,5 bis 10,5 Jahren liefern.

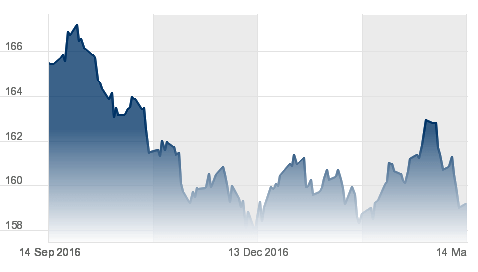

Der Kurs des Euro Bund Futures steigt, wenn sinkende Zinsen erwartet werden und fällt, wenn ein Anstieg des Zinsniveaus erwartet wird – genauso wie es bei Anleihekursen generell der Fall ist. Die Kursentwicklung hängt damit maßgeblich von der Entwicklung der Renditen für Staatsanleihen ab. So gilt ein Kurs von mehr als 160 Punkten als „magische Schwelle“, ab der die Renditen zehnjähriger Bundesanleihen im negativen Bereich notieren.

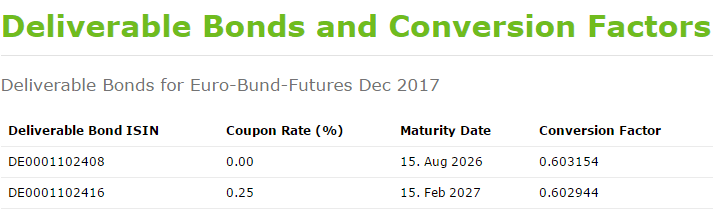

Das ist allerdings nicht automatisch der Fall, weil der tatsächliche „delivery basket“, also der Korb der bei Erfüllung gelieferter Anleihen, nicht immer gleich ist. Welche Anleihen durch den Verkäufer zur Erfüllung genutzt werden können, legt die Eurex Clearing AG für jeden Kontrakt fest. In der Abbildung unten sind die lieferbaren Bond für den Bund Future Kontrakt mit Fälligkeit im Dezember 2017 zu sehen: Es handelt sich um lediglich zwei deutsche Staatsanleihen.

Der Bund Future wird als Prozentsatz seines Nominalwertes notiert. Liefermonate sind März, Juni, September und Dezember, wobei jeweils Kontrakte für die nächsten drei Quartale zur Verfügung stehen. Ein Tick umfasst 0,01 und entspricht gemäß den Kontraktspezifikationen der Eurex einem Gegenwert von 10 EUR. Das Tickersymbol lautet FGBL.

Aktienindex Futures

Aktienindex Futures bilden einen Aktienindex ab. Der bekannteste Aktienindex Future im deutschsprachigen Raum ist der Future auf den DAX (FDAX). Der FDAX steht mit Verfallsterminen für die jeweils nächsten drei Quartalsmonate des Zyklus März, Juni, September und Dezember zur Verfügung und wird bis zum dritten Freitag des Verfallsmonats gehandelt.

Der Kontraktwert des FDAX wurde durch die Eurex auf 25 EUR pro Punkt taxiert, so dass der Gegenwert eines Kontraktes bei einem Indexstand von 12.000 Punkten 300.000 EUR erreicht. Anders als beim Bund Future gilt beim FDAX „Cash Settlement“: Der Verkäufer muss keinen Aktienkorb liefern. Stattdessen kommt es zum Barausgleich. Die kleinste mögliche Kursveränderung im FDAX beträgt 0,50 Punkte.

Aufgrund der sehr großen Kontraktwerte eignet sich der FDAX nur eingeschränkt für Privatanleger. Der wichtigste Unterschied: Pro Indexpunkt gilt hier ein Kontraktwert von 5 EUR, so dass bei einem Indexstand von 12.000 Punkten 60.000 EUR finanziert werden müssen. Verlangt der Broker eine Initial Margin in Höhe von 5 %, kann der Mini FDAX somit ab 3.000 EUR Einsatz gehandelt werden.

Jetzt zu CapTrader CFD Service - 65 % verlieren Geld

FX Futures

An der Eurex werden auch Devisen Futures auf Wechselkurse gehandelt. Die Anzahl der handelbaren Währungspaare wurde im Jahr 2016 auf mittlerweile zwölf ausgeweitet. Es gilt physical delivery. Der Kontraktwert beläuft sich auf 100.000 Einheiten der jeweiligen Basiswährung. Die minimale Kursveränderung beläuft sich auf ein halbes Pip.

Die Kontrakte sind mit bis zu 36 Monaten Laufzeit verfügbar. Gehandelt werden Kontrakte mit Fälligkeit in den nächsten drei Kalendermonaten, den drei folgenden Quartalsmonaten aus dem Zyklus März, Juni, September und Dezember und den vier sich daran anschließenden Halbjahresmonaten aus dem Zyklus Juni und Dezember.

Die Eurex zielt mit dem Angebot womöglich auch auf private Anleger ab, sind die Kontraktspezifikationen doch denen im FX Trading sehr ähnlich. Die Börse gibt auch maximale Spreads an (z. B. 3,0 Pips im EUR/USD), die allerdings in volatilen Marktphasen um 100 % ausgeweitet werden können.

Die Kursentwicklung eines FX Futures entspricht der Kursentwicklung des zugrundeliegenden Basiswertes bzw. Wechselkurses. Eine Longposition im EUR/USD Future wird Gewinne erzielen, wenn der Euro gegenüber dem Dollar aufwertet.

Volatilitätsfutures

Volatilitätsindizes messen die implizite Volatilität der Märkte anhand der Aufgelder am Optionsmarkt. Volatilitätsfutures sind Terminkontrakte auf Volatilitätsindizes und werden z. B. zur Absicherung von Portfolios gegen starke Schwankungen eingesetzt. Der Future gewinnt an Wert, wenn die implizite Volatilität (also die von den Marktteilnehmern für die Zukunft erwartete Volatilität) steigt.

Jetzt zu CapTrader CFD Service - 65 % verlieren Geld

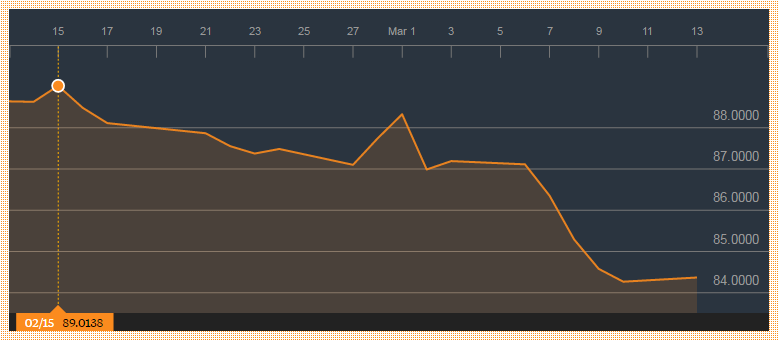

An der Eurex wird der VSTOXX gehandelt, der sich auf die Volatilität des EuroStoxx50 bezieht. Der VSTOXX gibt in Prozentpunkten an, welche Volatilität in den nächsten 30 Tagen für den Aktienindex zu erwarten ist. Basis dafür ist ein Korb aus Optionen, die in und aus dem Geld notieren.

Der VSTOXX Future ist für die jeweils nächsten acht Kalendermonate verfügbar. Der Kontraktwert beläuft sich auf 100 EUR pro Indexpunkt, die kleinste mögliche Kursveränderungen beträgt 0,05 bzw. 5 EUR. Die Erfüllung erfolgt durch Barausgleich.

Commodity Futures (Rohstoffe)

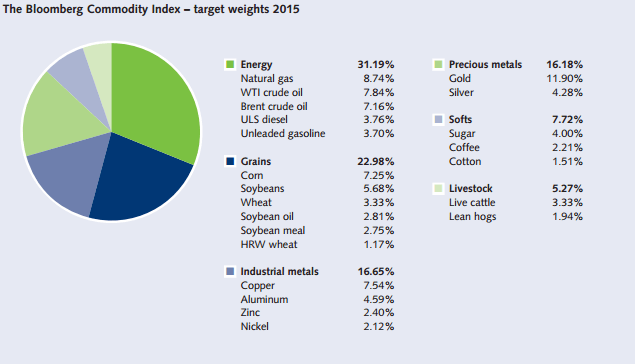

Rohstoff Futures können sich auf einzelne Rohstoffe (z. B. Crude Oil) oder einen Rohstoffindex beziehen. Zu den bekanntesten Rohstoffindizes zählt der Bloomberg Commodity Index. Der Index bildet alle wichtigen Rohstoffkategorien ab, insgesamt sind 22 Rohstoffe vertreten. Darunter finden sich neben Gold und Rohöl auch Industriemetalle, Getreide, Kaffee und Lebendrind.

Futures auf den Bloomberg Commodity Index werden an der Chicago Mercantile Exchange (CME) gehandelt. Der Kontraktwert beläuft sich auf 100 USD pro Indexpunkt, verfügbar sind Kontrakte für die jeweils nächsten vier Quartalsmonate aus dem Zyklus März, Juni, September und Dezember. Die kleinste mögliche Kursveränderung beträgt 10 USD bzw. 0,1 Indexpunkte.

Der Bloomberg Commodity Index Future eignet sich zu Spekulationen auf die übergeordnete Preisentwicklung an den Rohstoffmärkten.

Ablauf des Terminhandels <<< Zurück

- Mobiler Handel per App

- Unbegrenzt nutzbares Demokonto

- Günstige Konditionen