Startkapital beim FX Trading <<< Zurück

So gelingt der Einstieg in den Devisenhandel

Kenntnis der wichtigsten Fachbegriffe und Grundlagenwissen

Beginnen Sie mit den Basics, setzen Sie sich mit den Fachbegriffen auseinander und üben Sie Erlerntes auf einem ersten Demokonto umzusetzen.

![]() Um im Devisenhandel einen guten Einstieg zu finden, muss man also auf einige Dinge achten und sich viel Wissen aneignen. Der Lernprozess nimmt auch bei altgedienten Haudegen nie ein Ende. Man sollte die wichtigsten Fachbegriffe und Grundlagen kennen und sich bewusst sein, welche Funktion der Hebel im Positiven aber auch im Negativen haben kann.

Um im Devisenhandel einen guten Einstieg zu finden, muss man also auf einige Dinge achten und sich viel Wissen aneignen. Der Lernprozess nimmt auch bei altgedienten Haudegen nie ein Ende. Man sollte die wichtigsten Fachbegriffe und Grundlagen kennen und sich bewusst sein, welche Funktion der Hebel im Positiven aber auch im Negativen haben kann.

Insbesondere die zahlreichen Fachbegriffe sind von besonderer Bedeutung und sollten zu keiner Zeit außer Acht gelassen werden. Nur wer diese Fachbegriffe kennt und vor allem versteht kann mit dem Devisenhandel am Ende tatsächlich Erfolg haben.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Die richtige Trading-strategie

Zudem sollte man sich auch als Einsteiger in den Devisenhandel immer eine Strategie für das eigene Trading bereitlegen. Viele Forex-Broker bieten hier spezielle Schulungen in Form von Webinaren an oder bieten ihren Kunden Einsteiger-Strategien zum Abruf. Alternativ ist in der Regel auch die Suche im Internet und in Börsenforen hilfreich, vor allem ein Mentor kann sehr wertvolle Dienste leisten.

Wer sich für den Devisenhandel interessiert, sollte nichts überstürzen und immer die Ruhe bewahren. Zuerst die Theorie, dann die Praxis! Es bringt nichts ein außer den Verlust der ersten Einlage, wenn man sich blindlings beim nächstbesten Broker anmeldet und übermotiviert mit dem Handel beginnt. Ohne eigentlich zu wissen was man da tut und wie die Instrumente grundsätzlich funktionieren. So sind die ersten Verluste nämlich vorprogrammiert.

Man muss sich bewusst sein, dass Trading ein Beruf wie jeder andere ist, der Lehrzeit und Kosten in Anspruch nimmt. Planen Sie also auch Kosten für Schulungen, Literatur und Coaching ein zu Beginn. Nur durch Kennenlernen vieler verschiedener Tradingansätze werden Sie langfristig in der Lage sein, Ihre ganz persönliche Strategie zu finden.

Wahl der Handelsplattform

![]() Nicht zuletzt spielt auch die genutzte Handelsplattform eine Rolle. Unter den vielen Tools haben sich die Plattformen Meta Trader 4 und MetaTrader 5 als sehr effektiv erwiesen und sind auch für Einsteiger geeignet.

Nicht zuletzt spielt auch die genutzte Handelsplattform eine Rolle. Unter den vielen Tools haben sich die Plattformen Meta Trader 4 und MetaTrader 5 als sehr effektiv erwiesen und sind auch für Einsteiger geeignet.

Bereits nach einer kurzen Einarbeitung kommt man mit dem MetaTrader meist gut zurecht und kann mit dem Handel beginnen. Bei vielen Brokern kann man die Handelsplattform außerdem in einem kostenlosen Demo-Zugang kennenlernen und den Handel mit Forex-Instrumenten mit virtuellem Geld simulieren.

Dabei erhält man auch ein gutes Gefühl für den späteren Echtgeld-Handel. Der passende Zwischenschritt ist das Trading mit Kleinstpositionen, also Micro-Lots oder noch kleiner, das ist bereits mit 100-300 Euro möglich und sinnvoll.

Passender Broker

![]() Bevor der Handel aber beginnen kann, muss man immer auch den richtigen Broker an seiner Seite haben. Hier hat man als Trader die Qual der Wahl und es gibt zahlreiche Broker, die auf dem Markt aktiv sind.

Bevor der Handel aber beginnen kann, muss man immer auch den richtigen Broker an seiner Seite haben. Hier hat man als Trader die Qual der Wahl und es gibt zahlreiche Broker, die auf dem Markt aktiv sind.

Hier eine Auswahl zu treffen ist für Anfänger häufig schwer. Bei der Brokersuche sollte man sich daher nicht auf Werbung verlassen sondern vielmehr auf Erfahrungsberichte echter Trader und Brokertests.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Devisenhandel lernen

Was zeichnet eine Trader-Persönlichkeit aus?

Um erfolgreich am Devisenmarkt zu bestehen, müssen Sie nicht nur die Devisenmärkte und Handelssoftware verstehen, sondern auch über analytische Fähigkeiten und eine starke Psyche verfügen, um schnell zu reagieren, wenn es nötig ist.

Sie müssen Geduld haben und dürfen sich nicht zu unüberlegten Handlungen hinreißen lassen, die Sie mit der falschen Entscheidung viel Geld kosten können.

Wer hat das Zeug dazu, den Devisenhandel zu erlernen?

Wer mit dem Devisenhandel beginnen will, muss sich im ersten Schritt erst einmal einiges an Wissen aneignen. Schließlich ist Trading ein Handwerk wie jedes andere auch, das erst gelernt werden will. Denn auch wenn der Handel auf den ersten Blick sehr einfach erscheint und man im Grunde nur auf „Kauf“ oder „Verkauf“ drücken muss, handelt es sich dabei um einen komplexen Bereich, der durchaus seine Tücken hat. Zudem bringt der Devisenhandel immer auch ein Risiko mit sich, bei dem die Verluste sogar höher sein können als die Einlage.

Alleine aus diesem Grund sollte man sich vor dem Erlernen des Devisenhandels einige Fragen stellen:

- Bin ich bereit, ein finanzielles Risiko einzugehen, und kann ich den Verlust meiner Einlage verschmerzen?

- Habe ich die notwendige Disziplin, um aufgestellte Regeln einzuhalten und ständig an mir zu arbeiten?

- Habe ich die Leidenschaft und bin ich dazu bereit, ein neues Thema von Beginn an kennen zu lernen?

- Habe ich meine Emotionen in Extremsituationen im Griff?

Wer diese Fragen mit „Ja“ beantworten kann, hat eventuell das Zeug dazu, den Forex-Handel zu erlernen, um im Anschluss mit entsprechenden Handelsinstrumenten sein Glück zu versuchen. Eine Garantie dafür, dass man dabei Gewinne macht, gibt es allerdings nicht. Nur mit Eifer, Disziplin und einem eisernen Willen kann man im Haifischbecken Börse überleben.

Dazu braucht es außerdem auch eine gewisse Ausdauer und Schmerztoleranz – denn innerhalb von Minuten erlernt man den Devisenhandel nicht, eben so wenig werden sich Verluste speziell in der Lehrzeit vermeiden lassen.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Devisenhandel: Basics und Strategien für Privatanleger

Der Devisenhandel lockt mit Vorzügen: Niedrige Kosten, fast unendliche Liquidität, zahlreiche Märkte und Handel rund um die Uhr. Im Folgenden erhalten Einsteiger das notwendige Basiswissen an die Hand: Grundbegriffe, Zusammenhänge und Strategien für den Devisenhandel.

Grundbegriffe des Devisenhandels

Zunächst sollen einige grundlegende Begrifflichkeiten des Devisenhandels vorgestellt werden.

Die Notierung von Devisenpaaren

Im Devisenhandel wird stets eine Währung gegen eine andere gehandelt, der Devisenkurs („Wechselkurs“) ist der Kurs, zu dem die beiden betreffenden Währungen gegenwärtig getauscht werden können. Währungspaare werden in der Notation „EUR/USD“ oder „EUR/USD“ notiert. Die zuerst genannte Währung (hier: EUR) wird auch als Basiswährung, die zweitgenannte Währung (hier: USD) als Handelswährung bezeichnet.

Mengen- und Preisnotierung

Devisenkurse können in Mengen- und in Preisnotierung dargestellt werden. Weit verbreitet, aber keinesfalls ausschließlich angewandt ist die Mengennotierung. Diese gibt aus Sicht eines Inländers an, wie viele Einheiten der ausländischen Währung für 1,00 Einheiten der inländischen Währung am Markt gerade gezahlt werden.

Ein Beispiel:

1,2560 bedeutet, dass 1,2560 USD für 1,00 EUR gezahlt werden („Wie viele Dollar gibt es für einen Euro?“).

Der Kehrwert des Wechselkurses in Mengennotierung entspricht dem Wechselkurs in Preisnotierung. Diese gibt die Anzahl der Einheiten der inländischen Währung an, die für 1,00 Einheiten der ausländischen Währung am Markt gerade gezahlt werden („Wie viele Euro kostet ein Dollar?“).

In diesem Beitrag wird fortan ausschließlich die Mengennotierung verwendet.

Long

Eine Longposition wird eröffnet, um von einer erwarteten Aufwertung der Basiswährung zu profitieren. Wer eine Longposition im EUR/USD eröffnet, erwartet somit eine Aufwertung des Euro gegenüber dem Dollar.

Short

Eine Shortposition ist das Gegenstück zur Longposition und zielt darauf ab, von einer Abwertung der Basiswährung zu profitieren.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Bearish

Bearish ist im Börsenjargon ein Überbegriff für „nach unten tendierend“. Ist der Markt bearish, fällt er. Ist ein Handelssignal bearish, deutet dies auf fallende Kurse hin usw. Der Bär ist an der Börse das Symbol für fallende Kurse: Er drückt den Markt bildlich mit seinen Pranken nach unten.

Bullish

Bullish ist das Gegenstück zu Bearish und steht für steigende Kurse. Ein Bullenmarkt tendiert nach oben, bullishe Handelssignale indizieren steigende Kurse. Der Bulle ist an der Börse das Symbol für steigende Kurse: Bildlich stößt er diese mit seinen Hörnern nach oben.

Margin

Als Margin werden im Devisenhandel Sicherheitsleistungen bezeichnet, die Trader bei ihrem Broker hinterlegen müssen. Die Sicherheitsleistung entspricht einem kleinen Bruchteil des bewegten Marktvolumens. So ist z. B. für eine Position über 100.000 EUR eine Initial Margin von ca. 2.000 EUR marktüblich.

Die Initial Margin ist die Margin, die der Broker für die Eröffnung einer Position verlangt. Abweichend davon bezeichnet die Maintenance Margin den Prozentsatz der Initial Margin, bei dessen Unterschreiten die Position durch den Broker automatisch glattgestellt wird.

Dazu ein Fallbeispiel:

Der EUR/USD notiert bei 1,2500 und Sie eröffnen eine Longposition über 100.000 EUR. Die Initial Margin beläuft sich auf 2 % bzw. 2.000 EUR. Der Kurs entwickelt sich nicht wie erhofft und fällt, anstatt zu steigen, um 1 % auf 1,2375. Aufgrund des 50-fachen Hebels erleiden Sie einen Verlust in Höhe von 50 % der Initial Margin, von der nur noch 1.000 EUR vorhanden sind. Der Broker hat die Maintenance Margin auf 50 % der Initial Margin festgesetzt. Diesen Wert erreicht die Position nun, weshalb Sie aufgefordert werden, umgehend neues Kapital einzuzahlen.

Closeout Level

Das Closeout Level bezeichnet ein Kursniveau, bei dessen Erreichen Broker eine Position automatisch glattstellen, um über die Sicherheitsleistung hinausgehende Verluste zu vermeiden. Das Closeout Level kann auf dem Niveau der Maintenance Margin oder darunter angesetzt sein.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Nachschusspflicht

Wird das Closeout Level aktiviert und gelingt es dem Broker aufgrund mangelnder Liquidität oder größerer Kurslücken nicht, die Position sofort glattzustellen, können die Verluste die Initial Margin und damit prinzipiell auch das Kontoguthaben übersteigen. In diesem Fall besitzt der Broker eine Forderung gegen Sie, die Sie begleichen müssen.

Viele Broker schließen Nachschusspflichten zulasten ihrer Kunden aus. Beim Vergleich verschiedener Anbieter kann dies ein Qualitätsmerkmal sein. Aufgrund Änderungen in den Bestimmungen der Regulierungsbehörden ist eine gänzliche Abschaffung von Nachschusspflichten mittelfristig wahrscheinlich.

Stopp Loss

Mit einem Stopp Loss wird ein Kursniveau festgelegt, bei dessen Erreichen automatisch eine Glattstellung der Position beim Broker beauftragt wird. Bei Longpositionen liegt das Stopp Loss unter dem aktuellen Kurs, bei Shortpositionen darüber. Stopp Loss Orders dienen dazu, Verluste zu begrenzen. Üblicherweise wird im Rahmen des Risikomanagements bestimmt, wie groß der Verlust in einer einzelnen Position maximal ausfallen darf.

Eine Abwandlung von Stopp Loss Orders sind Trailing Stops. Dabei handelt es sich um Stopp Loss Orders, die im Fall einer Longposition bei steigenden Kursen regelmäßig angehoben, dem Kurs also „hinterhergeozogen“ werden. Dadurch werden nicht nur Verluste begrenzt, sondern bei einem günstigen Marktverkauf zusätzlich nicht realisierte Gewinne abgesichert.

Hebel

Finanzhebel sind Gegenstand jeder Vorlesung im Fach „Investition und Finanzierung“ in BWL. Ein Finanzhebel ist definiert als Fremdkapitaleinsatz, mit dem die Wirkung des Eigenkapitals vergrößert („gehebelt“) wird.

Der Finanzhebel im Devisenhandel resultiert aus dem Marginprinzip:

Da nur ein Bruchteil des Marktwertes einer Position als Eigenkapital vorgehalten wird, besteht der verbleibende Teil aus Fremdkapital.

Der Hebel ergibt sich aus der Initial Margin und ist deren Kehrwert: Beträgt die Initial Margin 2 % (0,02), wird mit dem 50-fachen der Margin gehandelt.

Lot

Lots definieren die Größe einer Position. Ein Standardlot im Devisenhandel beziffert eine Position im Umfang von 100.000 Einheiten der Basiswährung. Nicht alle Broker erlauben ausschließlich Positionen in Lots und Vielfachen davon.

Zudem gibt es bei vielen Anbietern Mini Lots (10.000 Einheiten der Basiswährung) und Micro Lots (1.000 Einheiten der Basiswährung).

Pip

Devisenkurse werden je nach Broker mit vier oder fünf Nachkommastellen notiert. Eine Kursänderung um eine Einheit auf der vierten Nachkommastelle ist definiert als 1,0 Pip. Eine solche Kursänderung beziffert z. B. den Kursverlust von 1,3055 auf 1,3054.

Im Jargon werden Gewinne in Positionen, aber auch kumulierte Gewinne von Strategien häufig in Pips angegeben. Das ist Vergleichbar mit Angaben zu Indizes in Punkten und erlaubt eine von monetären Größen losgelöste Beurteilung. Der Wert eines Pips entspricht zehn Einheiten der Handelswährung.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Forex Trading Strategien: So könnte es gehen

Im FX Markt werden grundsätzlich dieselben Strategien angewandt wie in anderen Märkten auch: Maßgeblich sind Technische Analyse und Fundamentalanalyse. In die Fundamentalanalyse fließen Einflussgrößen wie Leistungsbilanzen, Industrieproduktion, Zinsdifferenz am Geld- und Anleihemarkt und Inflationsraten ein.

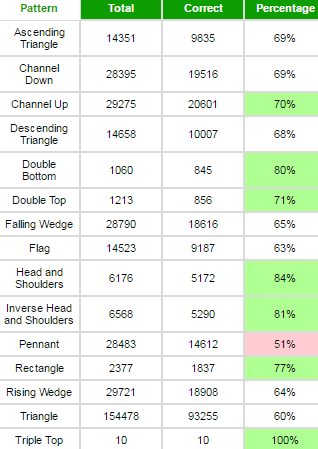

Die Technische Analyse betrachtet den Kursverlauf an sich und sucht nach wiederkehrenden Mustern. Die Software „Autochartist“ scannt Märkte und erkennt Kursformationen. In der Abbildung unten ist die Trefferquote zu sehen, die nach Angaben des Entwicklers mit verschiedenen Kursformationen erzielt wurde. Die Angaben beziehen sich ausschließlich auf den FX Markt und einen Zeitraum von Mitte September 2016 bis Mitte März 2017. Die höchste Trefferquote erreichten Dreifachtops mit 100 %, die Schulter-Kopf-Schulter-Formation lieferte als obere Umkehrformation diesen Daten zufolge in 84 % der Fälle ein richtiges Ergebnis.

Screenshot: Trefferquoten von „Autochartist“ im FX Markt

Quelle: IG Demokonto

Startkapital beim FX Trading <<< Zurück

- zwei unterschiedliche Kontomodelle

- ab 0,01 Lots handeln über Standard-Konto

- rund 50 Währungspaare handelbar