Werden die Positionsgrößen im aktiven Handel zu hoch angesetzt, wächst das Risiko für unkontrollierte Abweichungen von der verfolgten Strategie. Zur Kontrolle der eigenen Psychologie gehört deshalb die Begrenzung des Einsatzes auf ein Maß innerhalb der persönlichen Komfortzone.

Theoretisch verhält es sich mit dem Erfolg im Trading sehr einfach:

Eine erfolgreiche Strategie muss lediglich konsequent umgesetzt werden.

Dann lässt sich der Erfolg sogar leicht skalieren: Höhere Einsätze versprechen in liquiden Märkten höhere Gewinne, wenn die Handelsstrategie an sich verlässlich und profitabel ist.

CFDs unterbreiten Privatanlegern hier ein besonders großzügiges Angebot: Mit wenigen Klicks lässt sich der maximale Hebel und damit auch die „Buying Power“ verdoppeln. Mit Hebelzertifikaten, Futures und Kreditlinien verhält es sich kaum anders: Es ist aufgrund der Hebelwirkung relativ einfach, sehr große Positionen zu handeln.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Zu große Positionen machen anfällig für Abenteuer

![]() Die Probleme bei dieser Vorgehensweise entstehen wie so oft in der gelebten Praxis. Große Finanzhebel und Positionen sind gleichbedeutend mit großen Risiken. Selbst wenn das Stop Loss eng gesetzt wird, schmerzt der bei Auslösung zwangsläufige Verlust bei großen Einsätzen beträchtlich.

Die Probleme bei dieser Vorgehensweise entstehen wie so oft in der gelebten Praxis. Große Finanzhebel und Positionen sind gleichbedeutend mit großen Risiken. Selbst wenn das Stop Loss eng gesetzt wird, schmerzt der bei Auslösung zwangsläufige Verlust bei großen Einsätzen beträchtlich.

Handeln Trader zu große Positionen, ist immer wieder ein bestimmtes, letztlich destruktives Verhaltensmuster zu erkennen: Um die Realisierung von Verlusten zu vermeiden, wird die eingesetzte Strategie kurzerhand über den Haufen geworfen.

Läuft eine defizitäre Position auf ein Stop Loss zu, wird dieses angepasst oder gleich ganz deaktiviert. Das kommt, überspitzt gesagt, dem Abwerfen des Fallschirms aus Angst vor dem Aufprall gleich.

Stop Loss löschen ist wie Fallschirm abwerfen

Die mentale Flucht vor Verlusten führt nicht selten zur Verleugnung charttechnischer Tatsachen.

Mitunter führt die mentale Flucht vor Verlusten bis hin zur Verleugnung charttechnischer Tatsachen. So kann etwa das Unterschreiten einer Unterstützung mit dem Hinweis auf die notwendige Bestätigung auf Wochenbasis vermeintlich entschärft werden, obgleich der Zeithorizont der Strategie eine Bewertung auf Stunden- oder Tagesbasis nahelegen sollte.

Damit noch nicht genug. Werden die Verluste immer größer, kommt das Prinzip der „Einstandsverbilligung“ als psychologischer Fallschirm zum Einsatz.

Das durch Stress und Verlustangst eingeengte Denkmuster legt nahe: „Kaufe mehr, dann sinkt der durchschnittliche Einstandskurs und damit die Distanz zum Markt“.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Die eigene Verlusttoleranz bestimmen

![]() Erfahrene Trader haben eine Vorstellung davon, wie viel Geld derlei Exkursionen ins Reich der Hoffnung kosten und wie lange danach Handel auf dem Pfad der tugendhaften Konsequenz notwendig ist, um wieder in den grünen Bereich zu gelangen. Wie viele Trader zu solchen Verhaltensweisen neigen, wird noch lange unbeantwortet bleiben: Von Studien im Design einer Umfrage sind jedenfalls keine authentischen Ergebnisse zu erwarten.

Erfahrene Trader haben eine Vorstellung davon, wie viel Geld derlei Exkursionen ins Reich der Hoffnung kosten und wie lange danach Handel auf dem Pfad der tugendhaften Konsequenz notwendig ist, um wieder in den grünen Bereich zu gelangen. Wie viele Trader zu solchen Verhaltensweisen neigen, wird noch lange unbeantwortet bleiben: Von Studien im Design einer Umfrage sind jedenfalls keine authentischen Ergebnisse zu erwarten.

Jeder Trader sollte deshalb so früh wie möglich seine individuelle Verlusttoleranz bestimmen. Das ist der Betragsbereich, in dem Verluste noch nicht als so schmerzhaft wahrgenommen werden, dass einer stressbedingten Abkehr von Strategie und Vernunft Tür und Tor geöffnet werden.

Einsatz und Risiko Schritt für Schritt steigern

![]() Die Ermittlung der individuellen Verlusttoleranz erfordert etwas Zeit und ist nicht auf einem Demokonto möglich. Zunächst sollte das Risiko pro Trade (gemessen am zu erwartenden Verlust bei Glattstellung durch Stop Loss) und damit die Positionsgröße recht niedrig angesetzt werden – so niedrig, dass auch eine längere Verlustserie keine unangenehmen Gedanken aufkommen lässt.

Die Ermittlung der individuellen Verlusttoleranz erfordert etwas Zeit und ist nicht auf einem Demokonto möglich. Zunächst sollte das Risiko pro Trade (gemessen am zu erwartenden Verlust bei Glattstellung durch Stop Loss) und damit die Positionsgröße recht niedrig angesetzt werden – so niedrig, dass auch eine längere Verlustserie keine unangenehmen Gedanken aufkommen lässt.

Danach gilt es, Einsatz und Risiko Schritt für Schritt anzuheben – jeweils nach einigen Dutzend Trades oder sogar etwas mehr. Die Anhebung der Positionsgröße wird fortgesetzt, bis sich allmählich Stress, Nervosität, Unruhe und andere mentale Plagegeister bemerkbar machen. Von diesem Niveau aus wird das Risiko auf das Niveau der vorangegangenen Stufe zurückgesetzt.

Schnell viel verdienen: Die Gier ist die Mutter der Angst

Theoretisch erscheint die Aufgabenstellung trivial. In der Praxis wird das langsame Annähern an die Grenzen der persönlichen Komfortzone aber selten umgesetzt. Der Grund liegt auf der Hand:

Je unerfahrener Trader sind, desto schneller wollen sie in aller Regel Geld verdienen. Schnelles Geld verlangt große Einsätze von Beginn an.

Das grundlegende Problem: Trader sehen im langsamen Aufbau der Positionsgrößen einen lästigen Umweg auf dem Weg zum Ziel des schnellen und großen Gewinns. Das ist ein Trugschluss. Der größte Umweg wird durch dieses der Gier anzurechnende Verhalten durch die zwangsläufigen Verluste gepflastert.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Bis die Verluste aufgeholt sind, vergeht viel Zeit

Dazu ein einfaches Zahlenbeispiel:

Wird ein DAX-CFD mit 50-fachem Hebel und 50 % des Kontoguthabens gehandelt, führt eine Bewegung des Marktes um lediglich 2 % in die „falsche“ Richtung bereits zu einem Verlust in Höhe von 100 % der Positionsgröße und damit des halben Kontos. Danach ist eine Verdopplung des Eigenkapitals notwendig, um den Ausgangszustand wiederherzustellen (Recovery Effekt).

Die Kontrolle des Risikos und seine Begrenzung sind für den Erfolg im Handel entscheidend.

Das Risiko eines CFD-Trades ergibt sich aus der Distanz zwischen Einstiegskurs und Stop Loss und der Anzahl der gehandelten Kontrakte.

Dazu ein weiteres Zahlenbeispiel.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Berechnung des Risikos pro Trade

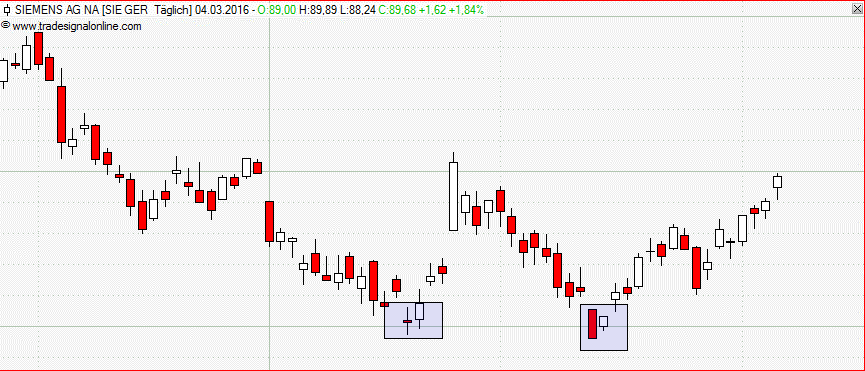

![]() Da ein charttechnischer Widerstand bei 80,20 € überwunden wurde, erscheint das Aufwärtspotenzial der Siemens-Aktie lohnenswert. Der Broker quotiert den Kontrakt (1 Kontrakt = 1,0 Aktien) bei 80,23 zu 80,65 €. Es werden 100 Kontrakte erworben. Die Position wird mit einem Stop Loss bei 79,40 € abgesichert.

Da ein charttechnischer Widerstand bei 80,20 € überwunden wurde, erscheint das Aufwärtspotenzial der Siemens-Aktie lohnenswert. Der Broker quotiert den Kontrakt (1 Kontrakt = 1,0 Aktien) bei 80,23 zu 80,65 €. Es werden 100 Kontrakte erworben. Die Position wird mit einem Stop Loss bei 79,40 € abgesichert.

Die Einbuchung der Position erfolgt zum Briefkurs von 80,65 €, die erste Kursberechnung danach zum Geldkurs von 80,23 €. Pro Kontrakt fällt durch den Spread damit ein sofortiger Verlust in Höhe von 0,42 € an – insgesamt 42 €. Vom ersten Kursniveau nach der Eröffnung bis zum Stop Loss-Level beläuft sich die Distanz auf weiter 0,83 € pro Kontrakt bzw. 83 € für die gesamte Position. Das Gesamtrisiko summiert sich demnach auf 125 €.

Der Betrag ist überschaubar, eignet sich je nach individueller Risikotoleranz aber durchaus für Kontogrößen bis 25.000 € – dann entspräche das Gesamtrisiko immer noch 0,50 % des Eigenkapitals. Einige Trader riskieren deutlich mehr, finden sich damit aber längst nicht immer auf der Gewinnerseite wieder.

Kleine Positionen sind nur problematisch, wenn ein Broker Mindestgebühren pro Order verlangt – dann ist es ggf. empfehlenswert, den Broker zu wechseln.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Auch längere Verlustserien dürfen nicht nervös machen

Trader dürfen auch bei Konfrontation mit einer Serie von Verlusten nicht nervös werden.

Die Bemessung der persönlichen Komfortzone darf sich nicht auf einen einzigen defizitären Trade beschränken.

Deshalb ist ein niedrig angesetztes Positionsrisiko so wichtig für den langfristigen Erfolg:

Ein Verlust von 2 % des Kontoguthabens in einer Position mag zu verschmerzen sein. Eine Verlustserie von 10-15 Trades wird dagegen nur wenige Trader kalt lassen.

Wie anfällig eine Handelsstrategie mit strikter Begrenzung des Positionsrisikos für längere Verlustserien ist, veranschaulicht – auf die Vergangenheit bezogen – der maximale Drawdown. Dieser gibt den größten Einbruch des Kontostands an.

Werden Handelsstrategien von professionellen Tradern und institutionellen Investoren bewertet, spielt der maximale Drawdown eine größere Rolle als die Performance.

Maximaler Drawdown als Ausgangspunkt der Risikokontrolle

Die Dokumentation des Drawdowns ist für die Bewertung und Entwicklung eigener Handelsstrategien deshalb essentiell – nicht zuletzt im Hinblick auf die Optimierung des Risikos.

Dazu ein hypothetisches Beispiel:

![]() Der theoretisch höchste mögliche Einsatz ist derjenige Einsatz, der bei Eintreten des angenommenen maximalen Drawdowns Verluste in Höhe 100 % des Eigenkapitals nach sich zieht. In einer anderen Definition kann der Bestand der Handlungsfähigkeit als Nebenbedingung definiert werden. In diesem Fall darf der so errechnete Maximalverlust 20-30 % nicht überschreiten, wenn professionelle Maßstäbe angelegt werden.

Der theoretisch höchste mögliche Einsatz ist derjenige Einsatz, der bei Eintreten des angenommenen maximalen Drawdowns Verluste in Höhe 100 % des Eigenkapitals nach sich zieht. In einer anderen Definition kann der Bestand der Handlungsfähigkeit als Nebenbedingung definiert werden. In diesem Fall darf der so errechnete Maximalverlust 20-30 % nicht überschreiten, wenn professionelle Maßstäbe angelegt werden.

Daraus folgt, dass ein historischer maximaler Drawdown von 10 % unter Berücksichtigung eines „Sicherheitspuffers“ von weiteren 5 % maximal eine Verdopplung der Positionsgröße zuließe.

Die meisten Trader, die sich erstmals mit Risikokontrolle auseinandersetzen, haben weitaus höhere Maximalverluste erlitten.

Ausgehend von einem angenommenen maximalen Drawdown von 15 % ist eine Verdopplung der Positionsgröße allerdings nur sinnvoll, wenn das Risiko sich danach weiterhin im Bereich der persönlichen Komfortzone befindet.

In der einschlägigen Literatur finden sich zwar sehr viele Empfehlungen für einen Maximalwert des Drawdowns. Letztlich müssen Trader die Entscheidung aber selbst treffen.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Risiko- und Moneymanagement und die herausragende Bedeutung für die Performance

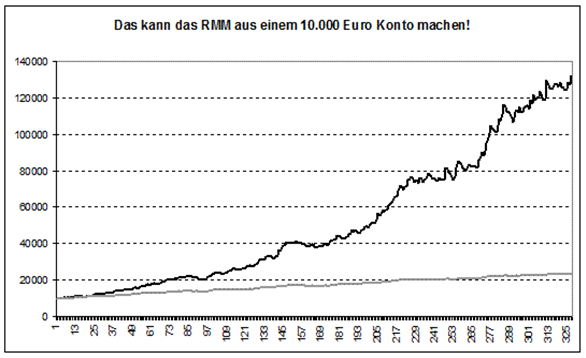

Die Wahl der richtigen Positionsgröße hat einen sehr viel größeren Einfluss auf die Performance einer Handelsstrategie als gemeinhin vermutet wird. Sehr eindrucksvoll wird dies durch den Vergleich der beiden Kapitalkurven in der folgenden Abbildung belegt.

Die beiden Kurven zeigen den Verlauf derselben Strategie mit identischen Trades, aber unterschiedlichen Positionsgrößen.

In Variante I wurden aus 10.000 € Startkapital innerhalb des Betrachtungszeitraumes ca. 22.000 €.

In Variante II wurden mit 10.000 € Startkapital im selben Zeitraum mehr als 130.000 € erwirtschaftet. Derartige Unterschiede sind bei einer Modifikation von Entry- oder Exit-Signalen keinesfalls zu erwarten.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Anti-Martingale: Nach Verlusten müssen die Positionsgrößen sinken

![]() Trading ist kein Glücksspiel. Dennoch gibt es im Risiko- und Moneymanagement vereinzelte Überschneidungen und Ähnlichkeiten. Eine davon betrifft die Entscheidung zwischen einem Martingale- und eine Anti-Martingale-Ansatz.

Trading ist kein Glücksspiel. Dennoch gibt es im Risiko- und Moneymanagement vereinzelte Überschneidungen und Ähnlichkeiten. Eine davon betrifft die Entscheidung zwischen einem Martingale- und eine Anti-Martingale-Ansatz.

Bei einem Martingale-Ansatz wird die Positionsgröße nach einem Verlust verdoppelt. Besonders anschaulich ist dieser Ansatz im Hinblick auf das Roulette-Spiel, bei dem er naturgemäß Bestandteil eines aussichtslosen Unterfangens ist:

Der Spieler setzt auf „Rot“ und erhöht im Folgespiel den Einsatz, wenn die Kugel zuvor auf „Schwarz“ gelandet ist, um mehr als 100 %.

Im Roulette-Spiel hat dieser Ansatz aufgrund der „Null“ wenig Potenzial. Doch auch im Trading ist der Einsatz eines Martingale-Ansatzes riskant:

Wird der Einsatz nach jedem Verlust verdoppelt, fällt der Verlust nach dem fünften defizitären Trade in Folge bereits sechzehnmal höher aus als beim ersten Trade. Fünf Verlusttrades führen zum Verlust von 31 „Verlusteinheiten“, wenn eine solche als das maximale Risiko im ersten Trade definiert wird.

Die meisten Trader dürften eine solche Vorgehensweise weder mental noch finanziell stemmen können.

Fixed-Ratio-Ansatz: Immer denselben Prozentsatz riskieren

![]() Deshalb kommen Anti-Martingale-Ansätze zum Einsatz, die eine Reduzierung der Einsätze nach erlittenen Verlusten vorsehen. Zu den bekanntesten Ansätzen in diesem Bereich zählt der Fixed-Ratio-Ansatz, der die Positionsgröße als festgelegten Prozentsatz des Kontoguthabens definiert.

Deshalb kommen Anti-Martingale-Ansätze zum Einsatz, die eine Reduzierung der Einsätze nach erlittenen Verlusten vorsehen. Zu den bekanntesten Ansätzen in diesem Bereich zählt der Fixed-Ratio-Ansatz, der die Positionsgröße als festgelegten Prozentsatz des Kontoguthabens definiert.

Dazu ein Beispiel:

Es soll eine Longposition in einem DAX-CFD eröffnet werden. Der Index steht bei 10.000 Punkten, die Kontraktgröße beträgt 1 € pro Punkt, das Kontoguthaben beträgt 20.000 €. Pro Trade soll maximal 1 % des Kontoguthabens verloren gehen, weshalb das SL 1% unter dem Briefkurs platziert wird. Es kommt zu einer Abwärtsbewegung und der Auslösung des SLs ohne Slippage.

Im Anschluss daran beträgt das Kontoguthaben 19.800 €. Beim nächsten Trade ergibt sich daraus ein maximales Risiko in Höhe von 198 €. Der Rückgang des Kontoguthabens um 1 % schlägt sich somit direkt in einer Herabsetzung des Risikos und, damit einhergehend, der Positionsgröße nieder.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Einsätze steigen nach Gewinnen absolut

![]() Der Prozentsatz wird bei der Konzeptionierung des Risikomanagements in der Regel für einen längeren Zeitraum festgelegt und gilt auch im Anschluss an Kursgewinne: In diesem Fall erhöht sich der absolute Betrag, der pro Position eingesetzt wird.

Der Prozentsatz wird bei der Konzeptionierung des Risikomanagements in der Regel für einen längeren Zeitraum festgelegt und gilt auch im Anschluss an Kursgewinne: In diesem Fall erhöht sich der absolute Betrag, der pro Position eingesetzt wird.

Prinzipiell kann dies – nach deutlichen Gewinnen – dazu führen, dass die Komfortzone verlassen wird.

Die Veränderung der individuellen, mentalen Verlusttoleranz verhält sich nicht zwingend proportional zur Vermögensentwicklung.

Wird bei einem Broker mit expliziten Ordergebühren (über den Broker-Spread hinaus) gehandelt, müssen diese dem eingegangenen Risiko zugerechnet werden.

Es kann nach einer Phase starker Kursgewinne deshalb sinnvoll sein, den Prozentsatz zu reduzieren.

In der einschlägigen Literatur lässt sich keine einheitliche Empfehlung im Hinblick auf die Berücksichtigung von nicht realisierten Gewinnen und Verlusten erkennen. Vieles spricht dafür, diese zu berücksichtigen, da die größten Drawdowns naturgemäß häufig in sehr volatilen Marktphasen und damit sehr kurzfristig auftreten.

„Prozyklische“ Fixed Ratio-Ansätze: Gewinne größerem Risiko aussetzen

Eine mögliche Variante des Fixed-Ratio-Ansatzes sieht höhere Risiken für erzielte Gewinne vor. Das Guthaben auf dem Handelskonto wird dabei gedanklich in ein Ausgangsguthaben und zwischenzeitlich erzielte Gewinne unterteilt. Für beide Posten können dann unterschiedliche, jeweils feste Prozentsätze für das maximale Risiko festgelegt werden.

Ein Beispiel:

Das Startkapital belief sich zu Beginn des Handels auf 20.000 €. Zwischenzeitlich ist der Kontostand durch Gewinne auf 30.000 € angewachsen.

Pro Position werden 0,50 % des Ausgangsguthabens (hier: 100 €) und 1 % des „Gewinn-Guthabens“ (hier: 100 €) investiert.

In der Tat scheinen viele Trader die in der jüngeren Vergangenheit erzielten Gewinne mental anders zu behandeln als das Ausgangsguthaben. In der Regel kommt es aber zu einem Gewöhnungseffekt: Auch das gewonnene Kapital wird irgendwann zum persönlichen „Status Quo“ gezählt und bzgl. der Verlusttoleranz wie das Ausgangskapital behandelt.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Fazit

![]() Dass eine strikte Risikokontrolle notwendige Bedingung für Erfolg im Trading ist, sollte eine Binsenweisheit sein. Die psychologische Komponente des Moneymanagements wird dagegen häufig unterschätzt: Übersteigen die Einsätze die persönliche Komfortzone, ist hektisches Abweichen von der gesteckten Strategie nicht mehr weit. Ein sehr wichtiges Instrument zur Risikosteuerung ist die dynamische Anpassung der Positionsgrößen an de Kontoverlauf – Fixed-Ratio-Ansätze sind hier klar vorzuziehen.

Dass eine strikte Risikokontrolle notwendige Bedingung für Erfolg im Trading ist, sollte eine Binsenweisheit sein. Die psychologische Komponente des Moneymanagements wird dagegen häufig unterschätzt: Übersteigen die Einsätze die persönliche Komfortzone, ist hektisches Abweichen von der gesteckten Strategie nicht mehr weit. Ein sehr wichtiges Instrument zur Risikosteuerung ist die dynamische Anpassung der Positionsgrößen an de Kontoverlauf – Fixed-Ratio-Ansätze sind hier klar vorzuziehen.

Bilderquelle:

- shutterstock.com

- 0 EUR Mindesteinzahlung

- EUR/USD-Spread ab 0,3 Pips (ohne Kommission)

- 0 EUR im Aktien- und ETF-Handel